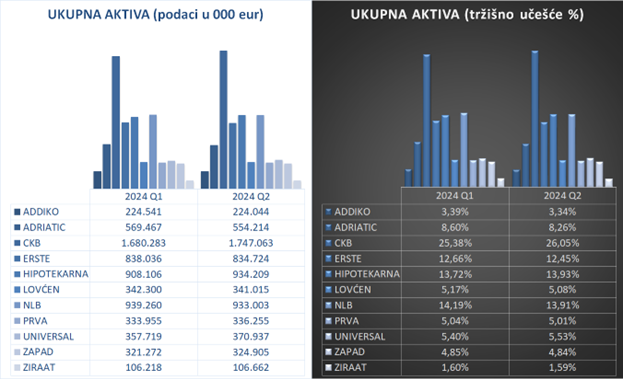

Iako je crnogorski bankarski sektor vrlo poslovno elastičan, odavno nismo svjedočili promjenama u rasporedu u vrhu, kada je u pitanju prva četvorka. Pored CKB banke koja već godinama drži čelnu poziciju sa otprilike 25 odsto tržišnog učešća, tzv „big four“ čine NLB banka (koja je od 2021. godine i preuzimanja Komercijalne banke držala poziciju broj 2), zatim Hipotekarna i Erste banka. Ipak, poslije 2,5 godine Hipotekarna banka je uspjela da tokom prethodna tri mjeseca ojača svoju aktivu dosta snažnije u odnosu na konkurenciju i time se na kraju juna mjeseca nađe na poziciji broj 2.

CKB je prvo polugodište završila sa aktivom od skoro 1,75 milijardi eura što trenutno procentualno čini njen udio u tržištu od 26,05 odsto. Hipotekarna banka je prethodna tri mjeseca uvećala svoju aktivu za cijelih 26 miliona eura te time sada ukupno na svojim bilansima ima preko 934 miliona eura sredstava pod upravljanjem i zauzima 13,93 odsto tržišta. Na trećoj poziciji sa 13,91 odsto tržišnog učešća ili 933 miliona eura vrijednom aktivom se nalazi NLB banka, dok je Erste banka drugi kvatal tekuće godine završila sa aktivom vrijednom 835 miliona eura ili 12,45 odsto tzv market share-a.

Preostalih 8 banaka na svojom bilansima su na kraju mjeseca zbirno držale 2,25 milijardi eura što čini jedva jednu trećinu ukupne aktive cjelokupnog bankarskog sektora koji trenutno vrijedi 6,7 milijardi eura.

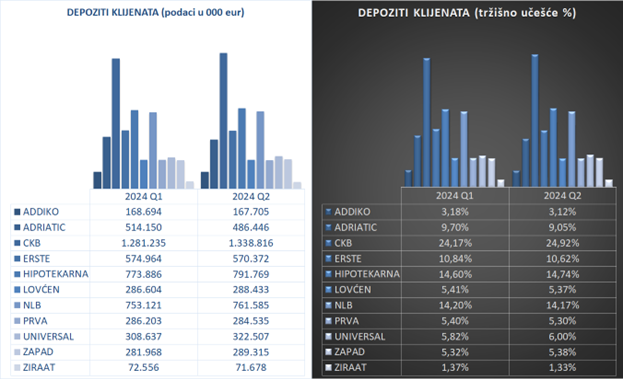

DEPOZITI

Depoziti u banakrskom sistemu i dalje nastavljaju da rastu, pa su tako na kraju drugog kvartala zabilježili rekordni nivo. Naime, posljednjeg dana juna na računima klijenata svih crnogorskih banaka bilo je 5,38 milijardi eura, što je povećanje od 50 miliona za samo tri mjeseca. Procentualno gledano, najveći udio u depozitima po kategoriji klijenata odnosi se na depozite stanovništva (35,5 odsto), dok su na drugom mjesto depoziti nerezedinata – sa 24,8 odsto. Posljednjih godina je evidentan izraziti rast kako procentualnog učešća, tako i u nominalnom iznosu depozita nerezidenata, pa tako fizička lica sa inostranim statusom danas u našim bankama čuvaju preko 840 miliona eura, što je istorijski rekordan iznos.

Ako posmatramo pojedine banke u Crnoj Gori, kod njih 6 od 11 aktivnih je došlo do povećanja ukupne sume depozita koje klijenti drže na svojim bankovnim računima. Najveći nominalni rast depozita klijenata tokom drugog kvartala tekuće godine bilježi najveća CKB banka sa novih skoro 58 miliona eura, a slijedi Hipotekarna sa tromjesečnim rastom depozitne baze za 18 miliona eura. Zanimljivo da ove banke ne nude klijentima kamatne stope na štednju konkurentnije od ostalih banaka, ali sigurno postoje drugi razlozi zbog kojih klijenti biraju da svoje povjerenje poklone baš ovim bankama i da svoj novac čuvaju na njihovim računima.

Izrazit rast depozita je tokom prethodnog tromjesečja zabilježila i Universal Capital Banka koja je većim stopama na štednju uspjela da privuče skoro 14 miliona eura novih depozita, dok istu strategiju koristi i Zapad banka čiji je depozitni portofolio povećan za 7,4 miliona eura, ali se mora istaći da ove banke u velikom obimu posluju sa nerezidentnim klijentima. Klijenti NLB banke su takođe svojoj banci povjerili dodatan izvor sredstava na čuvanje i to 8,5 miliona eura.

Kada je u pitanju pad depozitnog portfelja pojedinih banaka, tokom prethodnog kvartala se istakla Adriatic banka čiji klijenti su „neto odlili“ gotovo 28 miliona eura sa svojih štednih računa. Imajući u vidu karakter poslovanja ove banke, koja je okrenuta uglavnom nerezidentnim klijentima, pretpostavka je da se najveći dio promjena odnosi upravo na ovu kategoriju klijenata.

Najveći nivo na svojim računima suvereno čuva CKB banka sa skoro 1,34 milijarde eura klijentskog novca, što čini maltene 25 odsto ukupnih novčanih sredstava svih klijenata svih crnogorskih banaka.

Zanimljivo je istaći da prosječna ponderisana pasivna kamatna stopa banaka (efektivna), izražena u procentima na godišnjem nivou i dalje nastavlja pad, pa je tako ista na kraju juna iznosila svega 0,25 odsto što je značajno niže u odnosu na njen nivo sa kraja prvog kvartala, kada je ista bila 0,27 odsto. Banke de facto u prosjeku i dalje ne nude veće kamatne stope na štednju, iako su razlike među pojedinima veoma izražene po ovom osnovu, pa se tako kod nekih banaka (uglavnom onih manjih) može naći kamatna stopa na oročenu štednju od čak 3 odsto uz rok oročenja na 36 mjeseci, dok je kod najvećih banaka ta stopa i dalje na nivou od svega 0,05 odsto.

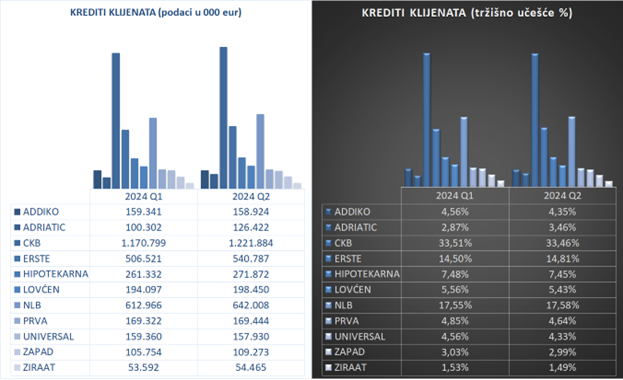

KREDITI KLIJENATA

Ako je koncentracija klijenata u kategoriji depozita izražena velikim tržišnim učešćem CKB banke, ona je kada su u pitanju krediti klijenata još izraženija, imajući u vidu da ova banka u svojim knjigama ima skoro 33,5 odsto vrijednosti svih kredita na bankarskom tržištu Crne Gore. Prevedno na aposlutne brojke, od ukupnog neto kreditnog portfelja 11 aktivnih banaka koji je na kraju juna mjeseca iznosio 3,65 milijardi eura, CKB je plasirala čak 1,22 milijarde eura neto kredita. Osim nje, samo još dvije banke imaju dvocifreno tržišno učešće u ovom poslovnom segmentu i to NLB sa plasiranih 642 miliona eura kredita što čini „share“ od 17,6 odsto i Erste banka koja u svom bilansu ima 540 miliona eura neto kredita tj 14,8 odsto cjelokupnog tržišta. Ove tri banke zajedno drže 2/3 svih kredita, dok ostalih 8 banaka zajedno imaju plasirano manje od 1,25 milijardi eura neto kredita.

Najbolji tromjesečni rast kreditnih plasmana tokom analizirana tri mjeseca zabilježile su CKB (+51 milion eura novih kredita), zatim Erste banka (+34 miliona eura) kao i NLB banka (+29 miliona eura), dok su svega dvije banke umanjile svoj kreditni protfelj tokom drugog ovogodišnjeg kvartala (Addiko bank i Universal Capital banka).

Po posljednjim dostupnim podacima sa sajta CBCG vidimo da su samo krediti stanovnišva porasli za tačno 200 miliona eura u odnosu na jun mjesec prethodne godine, što nas nesumnjivo dovodi do zaključka da su zakonske izmjene koje su dovele do povećanja plata i penzija imale velikog efekta da se dobar dio tih povećanja prelije u kreditne zahtjeve.

HARTIJE OD VRIJEDNOSTI

Sve bitnija stavka aktive domaćih banaka iz godine u godinu su i investicione hartije od vrijednosti, u koje banke plasiraju viškove kapitala, obezbjeđujući sebi konkuretnu zaradu, najčešće uz mali ili nikakav rizik, imajući u vidu da su najčešći izbor banaka kratkoročni trezorski zapisi i državne obveznice zemalja Evropske unije, visokog rejtinga, a koji nose godišnji prinos do dospijeća najčešće veći od 3 odsto.

Trenutno na nivou cijelog sektora, banke drže više od 18 odsto aktive u ovaj vid plasmana, a među njima se ističu tri banke koje veći dio svoje aktive imaju investirano u hartije od vrijednosti nego plasirano u vidu kredita, a to su Hipotekarna banka sa investicionim portfeljom vrijednim više od 382 miliona eura, zatim Adriatic banka koja je u hartijama od vrijednosti na kraju juna držala 282 miliona eura, kao i Zapad banka sa 110 miliona eura vrijednom stavkom investicija u hartije. Osim njih, značajan kapital u ovaj vid aktive imaju i Erste banka u čijim je bilansima na kraju juna bilo 109 miliona eura vrijednih hartija od vrijednosti, kao i Universal Capital banka sa 106 miliona eura.

PRIHODI BANAKA

Glavna medijska ekonomska vijest ove sedmice su bili rezultati banaka koji su zabilježeni u njihovim bilansima na kraju drugog kvartala, a koji su svakako impozantni! Zaslužni za tako dobre rezultate su u najvećem dijelu ostvareni neto prihodi od kamata, koji su tokom prvih 6 mjeseci ove godine u odnosu na isti period prethodne godine porasli za 24 odsto tj više od 26 miliona eura. Ovaj podatak je još zvučniji ako imamo u vidu da je aktiva cijelog sektora za godinu dana porasla svega 3 odsto, da su krediti veći 12 odsto, a investicije u hartije nepunih 8 odsto.

Razlog ovog rasta neto prihoda od kamata su između ostalog i veće kamate na nove kredite plasirane klijentima, a posljednji podaci sa sajta Centralne banke Crne Gore govore da je prosječna ponderisana efektivna aktivna kamatna stopa banaka na novoodobrene poslove na kraju juna mjeseca iznosila 6,87 odsto i bila je veća za 0,61 procentnih poena u odnosu na stopu iz juna mjeseca 2023. godine. Posmatrajući pojedinačne sektore klijenata vidimo da su najviše porasle kamatne stope kredita namijenjenih privredi i da se kompanije u prosjeku zadužuju skoro 1 odsto skuplje danas nego li godinu ranije.

Najveće neto kamatne prihode su podrazumijeva se ostvarile najveće sistemske banke, dok su procentualno najveći rast kamatnih prihoda u odnosu na godinu ranije ostvarila Hipotekarna banka (+48 odsto) i Adriatic banka (+45 odsto).

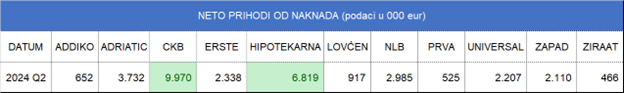

Kada su u pitanju naknade i provizije, kao drugi najveći izvor prihoda banaka, iste su u prvih šest mjeseci ove godine u odnosu na prvo polugodište prethodne godine na nivou sektora bile veće za 4 miliona eura tj preko 14 odsto. Svih 11 banaka „sakupilo“ je za šest mjeseci gotovo 38 miliona eura raznih naknada i provizija od svojih klijenata, a tačno polovinu tog kolača zauzimaju dvije banke: CKB (10 miliona eura) i Hipotekarna banka (6,8 miliona eura). Sa visokim naknadama se istakla i Adriatic banka koja je po ovom osnovu prihodovala preko 3,7 miliona eura, a osim redovnih bankarskih provizija ova banka je za 6 mjeseci po osnovu kursnih razlika ostvarila neto dobitak od preko 7,5 miliona eura što je 3 puta više od preostalih 10 banaka zajedno!

PROFIT

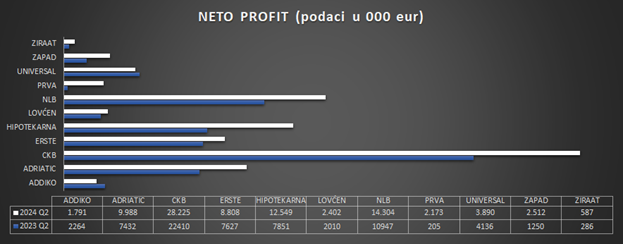

Na našim stranicama već ranije komentarisan, profit banaka za prvo ovogodišnje polugodište je bio rekordan – vrtoglavih 87 miliona eura, što je više za 31 odsto u odnosu na isti period prethodne godine, a čak 4 miliona eura više u odnosu na profit za cijelu 2022. godinu! Ovaj fantastičan rezultat je naravno ostvaren zahvaljujući većim prihodima, ali ujedno i dobrim rukovođenjem glavnim pokazateljima poslovanja (većina banaka je unaprijedilo efikasnost poslovanja jačajući svoje prihode ali ujedno vodeći pažljivo računa i o troškovima).

Rekorder je naravno najveća banka CKB koja je ostvarila preko 28 miliona eura čiste šestomjesečne zarade, a slijede NLB banka sa 14 miliona eura neto profita i Hipotekarna banka sa 12,5 miliona eura neto dobiti. Zanimljivo je da je najveći procentualni rast neto zarade u odnosu na isti prošlogodišnji period zabilježila Prva banka, koji je uslovljen jačanjem kategorije „Ostalih prihoda“, a što je pretpostavljamo uzrokovano eventualnom prodajom nekog dijela potraživanja ili pak stečene imovine. Pojačanu profitabilnost u odnosu na prethodnu godinu pokazala je i najmanja banka u sistemu – Ziraat banka, koja je ostvarila duplo bolji rezultat u odnosu na isti period prethodne godine.

Dvije banke su ipak poslovale slabije u odnosu na prethodnu godinu, i to one dvije čiji kreditni portfelj je smanjen u ovom periodu, a to su Addiko banka koja je zabilježila 20 odsto lošiji rezultat u prvom polugodištu ove godine u odnosu na isto razdoblje prethodne, kao i Universal Capital banka, čiji rezultat je podbacio 6 odsto.

KAPITAL

Što se tiče ukupnog kapitala kao garanta sigurnosti crnogorskog finansijskog sistema, banke su uspjele da ovu stavku u odnosu na godinu ranije ojačaju za čak 78 miliona eura, te je isti na nivou sektora na kraju juna mjeseca iznosio 834 miliona eura, dok su najbolje kapitalizovane banke i dalje CKB banka čiji kapital je preko 255 miliona eura, Erste banka sa kapitalom vrijednim skoro 136 miliona eura, kao i NLB banka sa više od 125 miliona eura kapitala.

ZAPOSLENI

Na kraju, imajući u vidu da su zaspoleni najzaslužniji za ovako dobre rezultate, moramo istaći da su izdvajanja banaka za troškove zaposlenih cjelokupnog sektora u prvom polugodištu ove godine bili veći za 5 miliona eura u odnosu na isti period prethodne, ali ako posmatramo tu promjenu u procentima (15 odsto više), ona je prilično daleko u odnosu na procentualni rast neto profita (+30 odsto) koji su banke ostvarile u istom uporednom periodu.

Kada su u pitanju prosječna izdvajanja banaka po pojedinačnom zaposlenom po svim osnovama (upoređujući troškove zaposlenih sa brojem zaposlenih), zaključujemo da su ona vrlo različita od banke do banke, pa se tako taj iznos kreće od bruto izdvojenih 9 hiljada po zaposlenom za 6 mjeseci u jednoj banci pa do 20 ili čak 30 hiljada po zaposlenom u drugim bankama. Ovo objašnjava i česte fluktuacije radne snage među bankama, ali i poteškoće sa kojima se banke suočavaju prilikom angažovanja nove radne snage, a što se negdje očituje i kroz veliki broj stalno otvorenih oglasa za slobodna radna mjesta. Sve ovo navodi na zaključak da bi pojedine banke morale razmisliti o povećanju izdvajanja za zaposlene, kada su već kvartali što se tiče neto profita nikako drugačiji već – zlatni.