Vodeće centralne banke bi ove sedmice trebalo da podignu kamatne stope na najviše nivoe od finansijske krize, izazivajući tako zabrinutost kod nekih investitora da ovomjesečni rast tržišta obveznica potcjenjuje dokaze o inflaciji.

Cijene obveznica su se brzo oporavile od početka godine od prošlogodišnje rekordne rasprodaje, jer se tržišta klade da će rast kamatnih stopa usporiti, a u slučaju američkih Federalnih rezervi čak i krenuti unatrag. Ali neki investitori izražavaju sumnje.

„Mislim da je samo pitanje kada čće se tržište na neki način probuditi za ono što je makro okruženje u stvari, za razliku od onoga što se nadaju da jeste“, rekla je Monica Erickson, šefica kreditnog ranga za investicije u DoubleLine Capitalu. „[Biće] ponovo teško za Fed da smanji inflaciju na magičnih 2 posto, a da nas ne dovedemo u recesiju.”

„Tržišta kredita efektivno određuju cijene u ishodu bez recesije. Ali to nije osnovni slučaj konsenzusa koji većina ekonomista predviđa,” rekla je Maureen O’Connor, globalna šefica visokokvalitetnog dužničkog sindikata u Wells Fargu.

Bloombergov indeks koji prati državne i korporativne obveznice s visokim rejtingom i štetnim rejtingom širom svijeta vratio se za 3,3 odsto do sada u 2023. godini, što mu trasira puta za najjači januar od njegovog starta 1999. Prilivi u američke i zapadnoevropske korporativne obveznice, prema podacima EPFR-a, postavljena su za najbolji januar do sada, u ukupnom iznosu od 19,3 milijarde dolara do 26. januara.

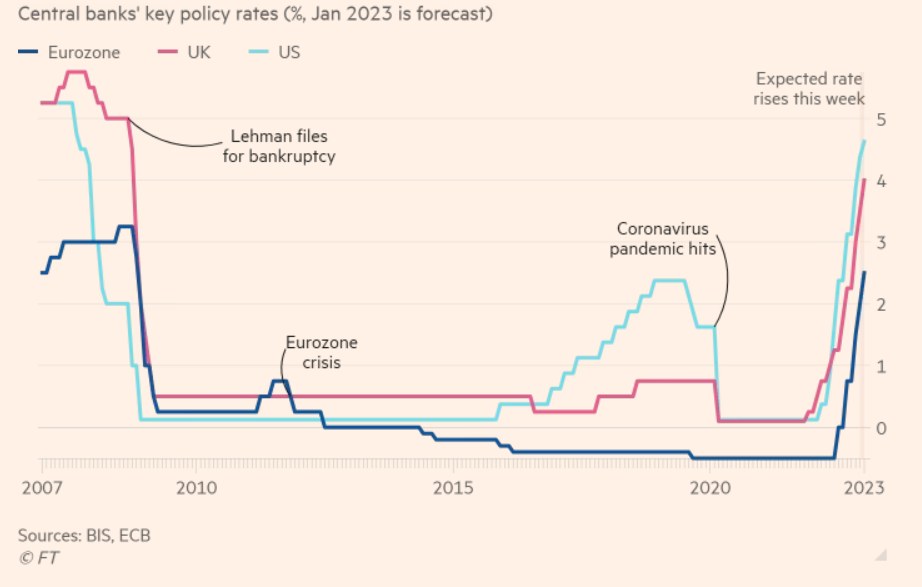

Fed, Evropska centralna banka i Banka Engleske održaće sastanke o politici ove sedmice. Investitori očekuju da će Fed usporiti tempo svog monetarnog pooštravanja na 0,25 procentnih poena, podižući stope na najviši nivo od septembra 2007. godine, početka globalne finansijske krize.

Očekuje se da će BoE i ECB podići stope za pola procentna na najviši nivo od jeseni 2008. kada je Lehman Brothers podnio zahtjev za bankrot.

Sve je više naznaka da se osnovni pritisci na cijene pokazuju upornim suočenim s ovim brzim i globalno koordiniranim porastom stopa – a jaz između očekivanja investitora i ekonomskih podataka se povećava.

Tržišna mjerenja inflacije sugerišu da trgovci sada očekuju da će inflacija na kraju pasti blizu ciljanih 2 posto Fed-a i ECB-a. Ali rast cijena i dalje iznosi 6,5 posto u SAD-u i 9,2 posto u eurozoni. Osnovna inflacija — koja izostavlja promjenjive troškove hrane i energije i koju centralni bankari pomno prate — ostaje jaka.

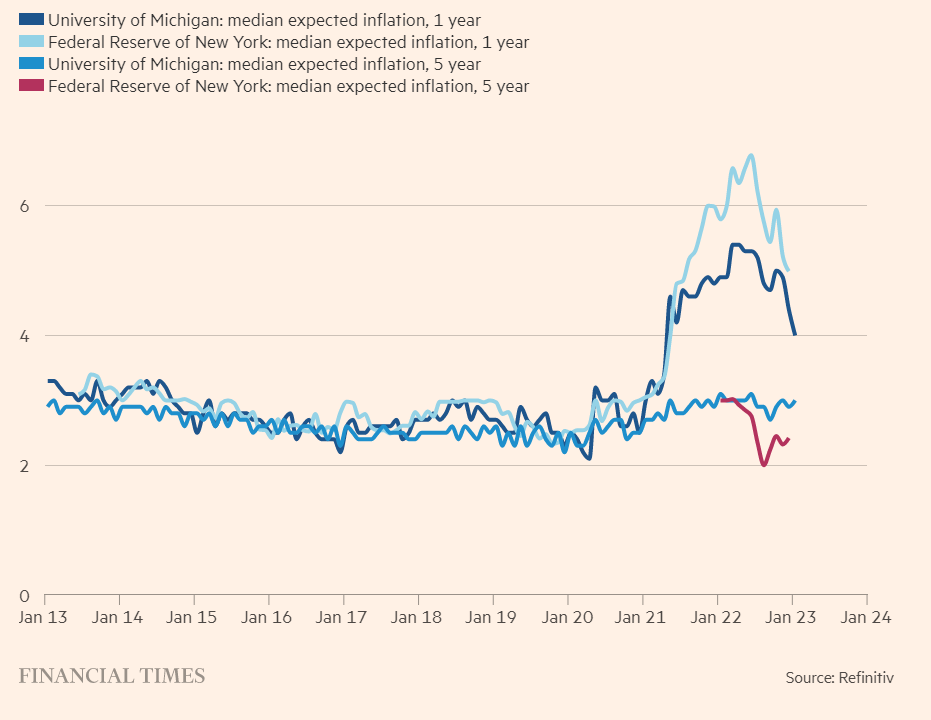

Potrošači i preduzeća u najnaprednijim ekonomijama očekuju da će inflacija ostati viša od ciljeva centralne banke u srednjem roku uprkos nedavnim padom, pokazuju istraživanja. Kreatori politike pomno prate takve pokazatelje, kao i tržišne mjere očekivanja, jer oni mogu podstaći potražnju za platama, podstičući dalju inflaciju.

„Inflaciona očekivanja mogu biti samoispunjavajuće proročanstvo, jer veća očekivanja pokreću inflatorne uslove koji su zamišljeni“, rekao je Nathan Sheets, glavni ekonomista američke banke Citigroup. Zabrinutost centralnih banaka bila je “da osiguraju da inflaciona očekivanja odavde ne krenu naviše”.

Jennifer McKeown, glavni ekonomista u Capital Economics-u, rekla je da su “u skoro svim mjerama inflatorna očekivanja i dalje mnogo viša od nivoa prije pandemije i iznad nivoa koji bi bio u skladu s ciljevima inflacije od 2 posto velikih banaka”.

Ako centralne banke zadrže visoke stope tokom dužeg perioda ili ih podignu za više nego što investitori očekuju, rast tržišta obveznica bi se mogao raspasti.

Izvor: Financial Times

Obrada i prevod: Bankar.me