Zapad rizikuje da izazove reakciju koja bi mogla da potkopa uticaj dolara i podijeli globalni finansijski sistem. Rađanje novih monetarnih sistema uvjek se dešavalo posle ratova

Rat u Ukrajini uslovio je najagresivnije finansijske sankcije Zapada u istoriji. Ono što je najviše pogodilo Moskvu jeste odluka da se većina ruskih banaka blokira od strane SWIFT-a (globalnog sistema za razmjenu poruka čime se omogućava prenos novca širom svijeta), te sprečavanje ruske centralne banke da koristi dvije trećine svojih ogromnih međunarodnih deviznih rezervi.

Od kraja februara uvedene su mnoge druge sankcije protiv Kremlja, dok je „peti paket“ sankcija EU, uključujući zabranu uvoza uglja (stupa na snagu od sredine avgusta ove godine), već dogovoren. Ipak, ono što bi najviše pogodilo rusku ekonomiju, prestanak uvoza gasa i nafte (i derivata) od strane EU, još uvjek nije na stolu.

To je dobra vijest za Kremlj, budući da Međunarodna agencija za energetiku procjenjuje dnevni prihod Rusije od prodaje prirodnog gasa EU na više od 400 miliona dolara, dok po osnovu izvoza nafte i derivata u EU Moskva svaki dan dobija oko 700 miliona dolara.

Visok nivo zavisnosti EU od ruske nafte (trećinski se snadbeva iz Rusije) i posebno gasa (40 odsto uvoza dolazi iz RF) širi energetski embargo čini za sada malo vjerovatnim jer bi došlo do dramatičnog povećanja cijena na svjetskom tržištu (što bi nanelo veliku štetu zemljama zapadne Evrope).

Ipak, sveobuhvatne zapadne sankcije – koalicija SAD, Kanade, EU, Japana, Južne Koreje, Australije i Novog Zelanda – usmjerene protiv Ruske Federacije, posebno zamrzavanje deviznih rezervi zemlje (što su ruski zvaničnici opisali kao krađu), stvaraju podsticaj za druge zemlje da zaobiđu korišćenje američke monete. Eksplicitno „naoružavajući“ dolar na ovaj način, SAD i njeni saveznici rizikuju da izazovu reakciju koja bi mogla da potkopa uticaj američke valute i podijeli globalni finansijski sistem u suparničke blokove. Ne treba smetnuti sa uma da se do sada rađanje novih monetarnih sistema uvjek dešavalo posle ratova.

Finansijski rat

Planom da se zamrzne veliki dio ruskih deviznih rezervi efektivno je objavljen finansijski rat Rusiji. Ovo je sasvim nova vrsta rata, „naoružani“ su dolar, euro i druge „savezničke“ monete da bi se kaznio protivnik.

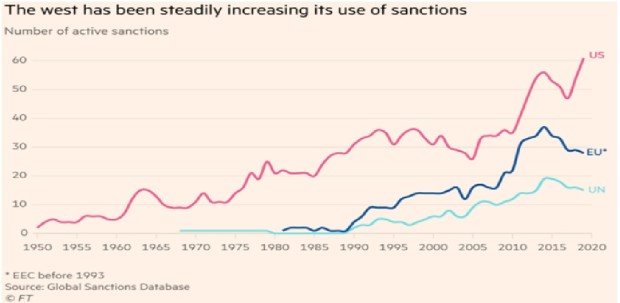

Koncept „finansijskog rata“ nastajao je već dvije decenije, budući da se procijenilo da su američki glasači umorni od vojnih intervencija. Dakle, u nedostatku očigledne vojne ili diplomatske opcije, sankcije, posebno finansijske, postale su izbor. Dok su se prethodni primjeri finansijskog ratovanja uglavnom odnosili na blokiranje novca za terorizam (ili u slučaju Irana i Sjeverne Koreje otežavanje finaliziranja nuklearnog programa, što se pokazalo samo djelimično uspješnim kada je Teheran u pitanju), targetiranje zemlje veličine i moći Rusije je bez presedana.

Bez obzira na rezultat, zamrzavanje ruskih deviznih rezervi označava istorijsku promjenu u vođenju spoljne politike. Kinesko posjedovanje obveznica američkog trezora do skoro je neretko percipirano kao potencijalni izvor geopolitičke poluge za Peking, ali sankcije Rusiji dovode u pitanje ovakvo posmatranje stvari.

Snaga finansijskih sankcija proizilazi iz sveprisutnosti i snazi američkog dolara, koji je najčešće korišćena valuta za trgovinske i finansijske transakcije, a u koje su često uključene američke banke. Američka tržišta kapitala su najdublja na svijetu, a američke obveznice trezora djeluju kao zaštitni mehanizam globalnom finansijskom sistemu. Kao rezultat toga, finansijskim institucijama, centralnim bankama i mnogim kompanijama veoma je teško da rade ako su odsječene od dolara i američkog finansijskog sistema. Ako se doda euro, koji čini petinu rezervi centralnih banaka u svijetu, kao i sterling, jen i švajcarski franak, uticaj takvih sankcija je još snažniji.

Pritisak SAD na Kinu preko tzv. sekundarnih sankcija (sprečavanje izvoza proizvoda koji sadrže američke visoke tehnologije i softver) pomaže da Peking ostane prilično neutralan i manje koristan za Moskvu. Dodatno, u strahu od odmazde SAD, kineske državne rafinerije izbegavaju nove ugovore sa Ruskom Federacijom uprkos velikim popustima, dok je Sinopek, najveća kineska naftna kompanija, suspendovala pregovore o velikoj petrohemijskoj investiciji sa Rusijom. Kineske banke uglavnom ne podržavaju sankcionisane ruske finansijske institucije, dok pojedine kineske kompanije manje izvoze u Rusiju.

Ovakvo ponašanje Pekinga je relativno lako razumljivo imajući u vidu značaj razmjene sa Zapadom (posebno u sferi visoke tehnologije) za ekonomiju te zemlje, te da SAD i EU zajedno predstavljaju četvrtinu kineske globalne trgovine, dok je udio Rusije deset puta manji.

Rat u Ukrajini mogao bi ubrzati kraj globalizacije kakvu smo imali posljednje tri decenije. Naime, globalizacija koja se nekada posmatrala kao prepreka sukobu, tj. mreža zavisnosti koja zbližava bivše neprijatelje, umjesto toga postaje novo bojno polje. Sve je jasnije da bi „oružavanje“ finansija moglo da ima ozbiljne implikacije na budućnost međunarodne politike i ekonomije.

Jačanje rublje kratkog daha?

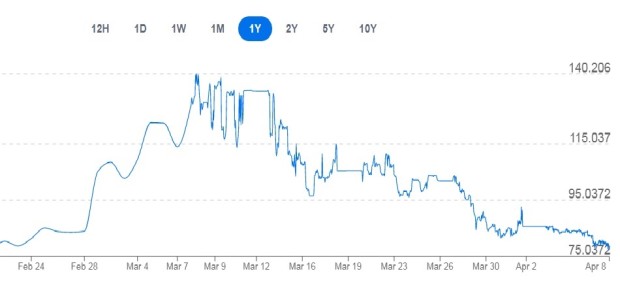

Posle dramatičnog pada, svjedočimo brzom oporavku ruske monete. Dok je 28. marta dolar na berzi koštao više od 100 rubalja (na apsolutnom maksimumu od 121,5 rubalja bio je 10. marta), 8. aprila 2022. američka moneta se plaća tek 76 rubalja.

Glavni razlog brzog i stabilnog jačanja ruske valute je rast izvoza (usljed rasta cijena sirovina procjenjuje da će Rusija ove godine dobiti 320 milijardi dolara od izvoza energenata, za trećinu više nego lane) u uslovima pada uvoza i oštrih ograničenja kupovine deviza. Istovremeno, izvoznici moraju da prodaju 80 odsto devizne zarade, nerezidenti se izopštavaju sa deviznog tržišta, stanovništvu je zabranjena kupovina gotovine, a na berzi se dolar i euro mogu kupiti samo uz proviziju od 12 odsto.

Dinamika rublje demonstrira kratkoročno i ograničeno dejstvo čak i najstrožih sankcija. Jaka rublja je politički važna za Kremlj – rusko stanovništvo je naviklo da kurs smatra glavnim ekonomskim pokazateljem, a činjenice da je to postignuto drakonskom kontrolom odliva kapitala, povećanjem kamatnih stopa ruske centralne banke, odnosno redukovanjem uloge tržišta i stvarnim odbacivanjem konvertibilnosti rublje, razumiju samo oni upućeni u finansijsku tematiku.

Jasno je da će negativan ekonomski uticaj biti snažan, bez obzira na kretanje rublje, i dvocifren pad ekonomske aktivnosti uz nagli porast inflacije izgleda neizbježan. Bez obzira na to, postoji nekoliko privremenih znakova da bi Rusija mogla da pronađe načine da ublaži sankcije zaobilazeći američki finansijski sistem.

Jedna oblast je trgovina. Na primjer, indijski zvaničnici kažu da su vlada i centralna banka ispitale održivost aranžmana fakturisanja razmene u rupijama i rubljama – mehanizma koji su dvije zemlje koristile tokom ere Sovjetskog Saveza, a koji je takođe uključivao trgovinu naftom i drugom robom.

Pored toga, izvjesno je da se već nalaze načini da se zaobiđu sankcije – što je nešto što zapadne zemlje već sada pokušavaju da neutralizuju.

Šansa za juan?

Zamrzavanje sredstava ruske centralne banke znači da sredstva centralne banke više nisu nepovrediva. To navodi mnoge zemlje, a posebno Kinu, da konačno pokušaju da smanje oslanjanje na američku monetu u trgovini, finansijama i bankarstvu. Peking već dugo nastoji da diverzifikuje svoje devizne rezerve, a sada je podsticaj da se to učini mnogo veći.

Dakle, rat u Ukrajini i efektivno isključenje Rusije iz globalnog valutnog sistema mogli bi biti prilika za Kinu da podigne globalni profil svoje valute.

Devizna tržišta su na rat u Ukrajini reagovala očekivano – minimiziranjem rizika, traženjem valuta za koje se smatra da imaju karakteristike sigurnog utočišta. Indikativno je da se u toj ulozi istakao juan, jedna od rijetkih moneta sa realnim pozitivnim prinosom na državne obveznice.

Snaga juana povezana je sa snažnom ekonomijom Kine, te njenim impresivnim izvoznim sektorom. Dodatno, Peking je naporno radio na promovisanju upotrebe lokalnih valuta u regionalnoj trgovini i investicijama, promovišući upotrebu bilateralnih valutnih svopova. Ovo je očajalo ekonomske veze, posebno impresivno sa državama članicama ASEAN-a (Asocijacije nacija jugoistočne Azije).

Naime, dok je Vašington pokušavao da uvuče države jugoistočne Azije u svoju indo-pacifičku strategiju za obuzdavanje Kine, Peking se radije fokusirao na investicije i trgovinske poslove – trgovina ASEAN-a sa Kinom je duplo viša od one sa SAD, što utiče na smanjivanje upotrebe dolara.

Pekingu ide na ruku i to što su digitalna plaćanja u porastu, a kineski fintech sektor dobro je pozicioniran da ostvari benefit budući da je Kina najdalje odmakla sa razvojem digitalne valute.

Kako sa ratom u Ukrajini svet postaje sve podjeljeniji, kineski juan može postati sigurno utočište za Rusiju i druge zemlje u sličnim problemima.

Naime, odsječena od većeg dijela svijeta, Moskva će sve više zavisiti od Kine u kupovini njene nafte, gasa, obojenih metala i poljoprivrednih proizvoda. To bi trebalo da Kini da prednost u cijenama i uslovima – što bi joj potencijalno moglo pomoći da poveća fakturisanje svoje trgovine u juanima umjesto dolarima.

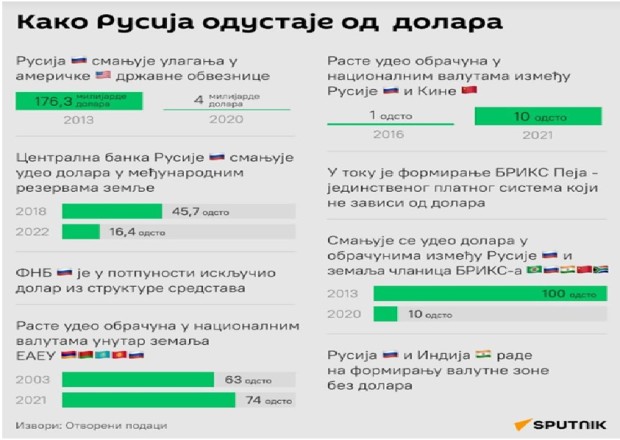

Dodatno, sankcije zapadnih zemalja će definitivno uticati na odluke centralne banke Rusije u upravljanju svojim deviznim rezervama, u kojima će udio renmimbija (koji je prije početka rata bio 13,8 odsto) biti snažno povećan, naravno uz nezaobilaznu ulogu zlata i kriptovaluta. Na neki način Rusija je već de fakto vezala rublju za renminbi, što je ono što mnogi opisuju kao „prvi pravi dokaz dedolarizacije“.

Pored toga, od kraja februara 2022. Moskva je počela da koristi svoje devizne rezerve denominirane u juanima radi finansiranja neophodnog uvoza, istovremeno podstičući svoje privredne subjekte i građane da koriste kinesku valutu, pored ostalog i preko povezivanja svog platnog sistema Mir sa kineskim UnionPay, koji ima značajnu globalnu rasprostranjenost.

Naime, u naporu da smanji zavisnost od sistema koje kontrolišu SAD, Kina je od 2015. razvijala sopstveni sistem prekograničnog međubankarskog plaćanja (CIPS), denominiran u junima, koji sada ima 1200 članica u 100 zemalja, iako je isti još uvjek mali u poređenju sa SWIFT-om. Za razvoj CIPS dobrodošla vest je da najveće ruske banke izbačene iz SWIFT-a već prelaze na njega.

Zamjena dolara

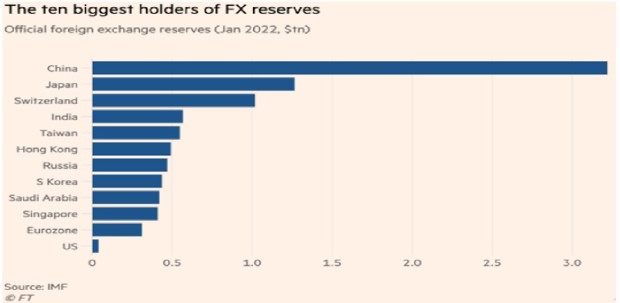

Realnost je da renminbi u ovoj fazi nije dovoljno veliki igrač u međunarodnim finansijama da bi bio održiva alternativa dolaru. Naime, sa najvećim deviznim rezervama u svijetu od 3.200 milijardi dolara početkom 2022. (od toga 58 procenata denominovano u valuti SAD), Kina nema drugog izbora osim da ima velika sredstva u dolarima. Izvan Evrope i Japana, koji su u ovom konfliktu uz Vašington, jednostavno nema dovoljno likvidnih finansijskih sredstava u drugim valutama da bi se investirale devizne rezerve te veličine.

Pored toga, Kina se suočava sa teško rješivim problemom ako želi da druge zemlje drže njenu valutu u svojim rezervama. Njene kontrole kapitala nisu tako stroge kao što su bile, ali renminbi još uvjek nije potpuno konvertibilna valuta.

Otkako pokušava da internacionalizuje renminbi, Peking shvata da može imati ili globalnu valutu koja bi jednog dana mogla da bude rival dolaru ili da zadrži čvrstu kontrolu nad svojim finansijskim sistemom.

Iako ima znakova da dolar gubi status rezervne valute na energetskim tržištima, posebno kroz energetske aranžmane Rusije, i u manjoj meri Kine, sa Saudijskom Arabijom, to su još uvjek relativno mala pomjeranja.

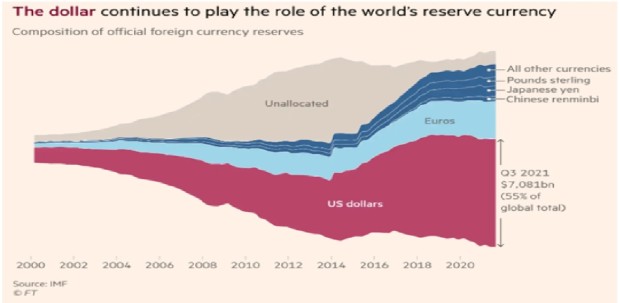

Pored najveće zastupljenosti u deviznim rezervama, dolar i euro dominiraju i u SWIFT plaćanjima (77,2 odsto u 2021). Iako je Kina proširila upotrebu juana u trgovini i finansijskim transakcijama, posebno preko investicija povezanih sa „Putem svile“, kao i kroz širenje ofšor transakcionih centara u juanima, renmimbi drži tek petu poziciju u valutnom sastavu zvaničnih deviznih rezervi sa skromnim, iako s rastućim udjelom.

Istina, jačanje globalne trgovinske uloge Kine, koja je postala najveći trgovinski partner većine zemalja Azije i Afrike, ali sve više i Evrope i Latinske Amerike, uticaće na rast deviznih rezervi u juanima, koje trenutno iznose tek 2,5 odsto svjetskih.

Treba reći i da je detronizacija dolara pogrešno predviđana u bezbroj navrata ranije. Naime, inercija je moćna sila u prekograničnim finansijama, što je slučaj kada se valuta naširoko upotrebljava, a primer funte koja se koristila naširoko sve do 1960-ih, iako je Britanija prestala da bude ekonomski džin, jeste indikativan.

Fragmentacija sistema

Geopolitički pritisci povezani sa ratom u Ukrajini prete da fragmentišu svjetsku trgovinu, kroz povećanje cijena logistike, rast carina ili zabranu izvoza, te urušavanje mnogih lanaca proizvodnje.

Gita Gopinat, zamjenica generalnog direktora MMF-a, ukazuje da će sankcije uvedene Rusiji vjerovatno smanjiti dominaciju dolara i promovisati druge monete, posebno kriptovalute i digitalne valute.

To bi moglo da dovede do urušavanja međunarodnog monetarnog sistema, budući da bi sankcije mogle da podstaknu nastanak malih valutnih blokova zasnovanih na trgovini između odvojenih grupa zemalja; taj proces se već može vidjeti sa pojedinim zemljama koje ponovo pregovaraju o valuti u kojoj će biti fakturisana međusobna trgovina.

I prije rata postojali su privremeni znaci promjena u strukturi rezervi centralnih banaka – jednog od glavnih građevinskih blokova međunarodnog finansijskog sistema. Američke državne obveznice su tokom većeg dijela 20. vijeka bile omiljen način centralnih banaka za tezaurisanje novca. Od 12 hiljada milijardi dolara deviznih rezervi koje su centralne banke širom svijeta držale na kraju 2021, dolar je činio oko 59 procenata, što je pad sa 71 odsto u 1999, kada je uveden euro.

Ovaj proces će se verovatno ubrzati, posebno kako je rizik da ćete se naći u nemilosti Amerike, poput ruske centralne banke 24. februara 2022, postao očigledan. Indikativne su reči Ju Jongdinga, vodećeg ekonomiste Kineske akademije društvenih nauka, koji je potencirao da su sankcije „fundamentalno podrile nacionalni kredibilitet u međunarodnom monetarnom sistemu“ i postavio pitanje: „Koji ugovori i sporazumi ne mogu biti pogaženi u međunarodnim finansijskim aktivnostima ako se imovina stranih centralnih banaka može zamrznuti?“

Na kraju, za Ameriku je teška spoznaja da će biti sve teže da uživaju u prednosti posjedovanja dominantne međunarodne rezervne valute uz istovremeno korišćenje takvog statusa kao geopolitičkog oružja protiv svojih protivnika.

Goran Nikolić

Izvor: RTS OKO