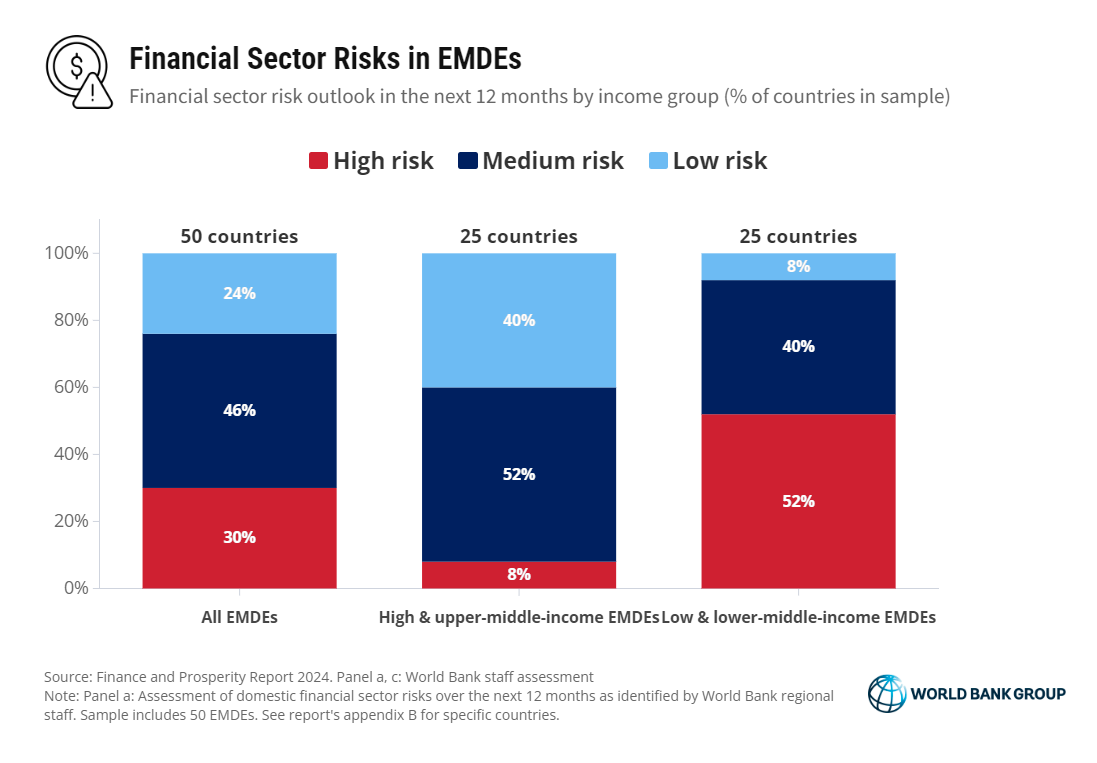

Podjela po prihodima: Zemlje sa višim prihodima suočavaju se sa umjerenim finansijskim rizicima, dok su zemlje sa nižim prihodima značajno ranjivije.

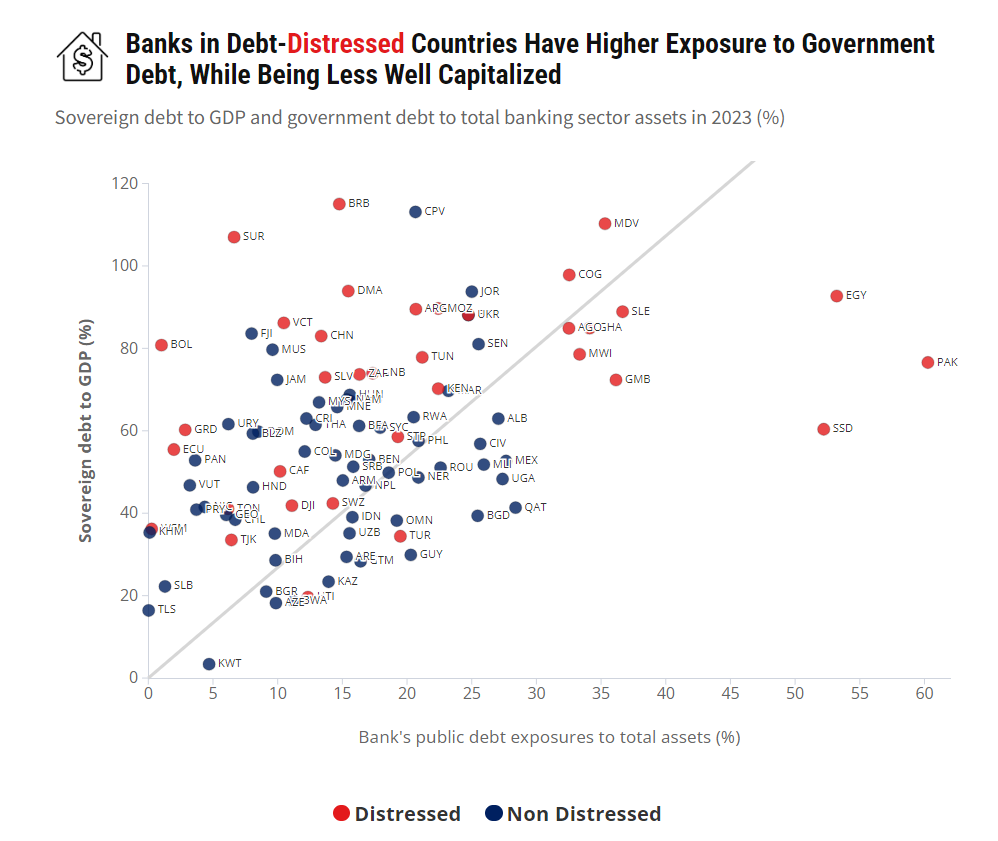

Rizik od dugova: Povećana izloženost banaka državnim dugovima dodatno povećava finansijske rizike u zemljama sa slabijom makroekonomskom politikom.

Uticaj klimatskih promjena: EMDE se suočavaju sa većim klimatskim rizicima u poređenju sa razvijenim zemljama, što zahtijeva inovativne pristupe u finansijskom sektoru.

Nedovoljno klimatsko finansiranje: Iako bankarski sektor dominira finansijskim sistemom EMDE, klimatsko finansiranje čini manje od 5% njihovog kreditnog portfolija.

Regulatorni napori: Bankarske vlasti u EMDE započinju implementaciju instrumenata za smanjenje klimatskih rizika, ali će morati balansirati između stabilnosti, inkluzije i zaštite životne sredine.

Ranjivosti finansijskog sektora u tržištima u nastajanju i ekonomijamau razvoju (EMDE) uglavnom su podijeljene prema linijama prihoda. Dok su ranjivosti niske do umjerene u EMDE zemljama sa višim prihodima, polovina zemalja sa nižim prihodima suočava se sa znatno većim rizicima. Pored toga, napredak u ciljevima finansijskog razvoja, poput produbljivanja lokalnog tržišta kapitala, zaustavljen je u mnogim zemljama. Međutim, postignut je napredak u pogledu finansijske inkluzije za pojedince i u naporima za ekološku transformaciju finansijskog sektora.

U međuvremenu, banke u EMDE značajno su povećale svoje udjele u državnim dugovima. Ove izloženosti su trenutno na najvišem nivou u posljednjoj deceniji i izlažu finansijski sektor dodatnim rizicima, posebno u zemljama sa slabijim makroekonomskim politikama i izazovima u održivosti javnog duga, navodi se u analizi Svjetske banke u koju je portal Bankar imao uvid.

Pored toga, klimatske promjene predstavljaju poseban izazov za EMDE jer se suočavaju sa većim rizicima nego razvijene ekonomije, kao i sa većim finansijskim jazovima u vezi sa klimatskim finansiranjem. Iako bankarski sektor u EMDE predstavlja najveći izvor finansiranja, on pruža samo ograničena sredstva za klimatsko finansiranje. Bankarske vlasti u EMDE počinju da usvajaju alate i inoviraju svoje pristupe kako bi se uhvatile u koštac sa klimatskim ranjivostima finansijskog sektora i finansijskim jazovima u vezi sa klimom, iako će morati da izbjegnu ugrožavanje važnih ciljeva poput finansijske stabilnosti i inkluzije.

Grafikon 1: Ranjivosti finansijskog sektora su podijeljene po linijama prihoda

Perspektiva rizika za finansijski sektor EMDE je uglavnom podijeljena po linijama prihoda. U narednih 12 mjeseci, ranjivosti izgledaju niske do umjerene u EMDE zemljama sa višim prihodima, dok su zemlje sa nižim prihodima znatno ranjivije. U mnogim od ovih zemalja domaće ranjivosti pogoršavaju globalni rizici povezani sa monetarnom politikom i perspektivom rasta u razvijenim ekonomijama, kao i geopolitičkim sukobima.

Procjena rizika po zemljama zasniva se na ekspertnoj procjeni Svjetske banke, koja je informisana stanjem politike u finansijskom sektoru i makroekonomskim i finansijskim podacima.

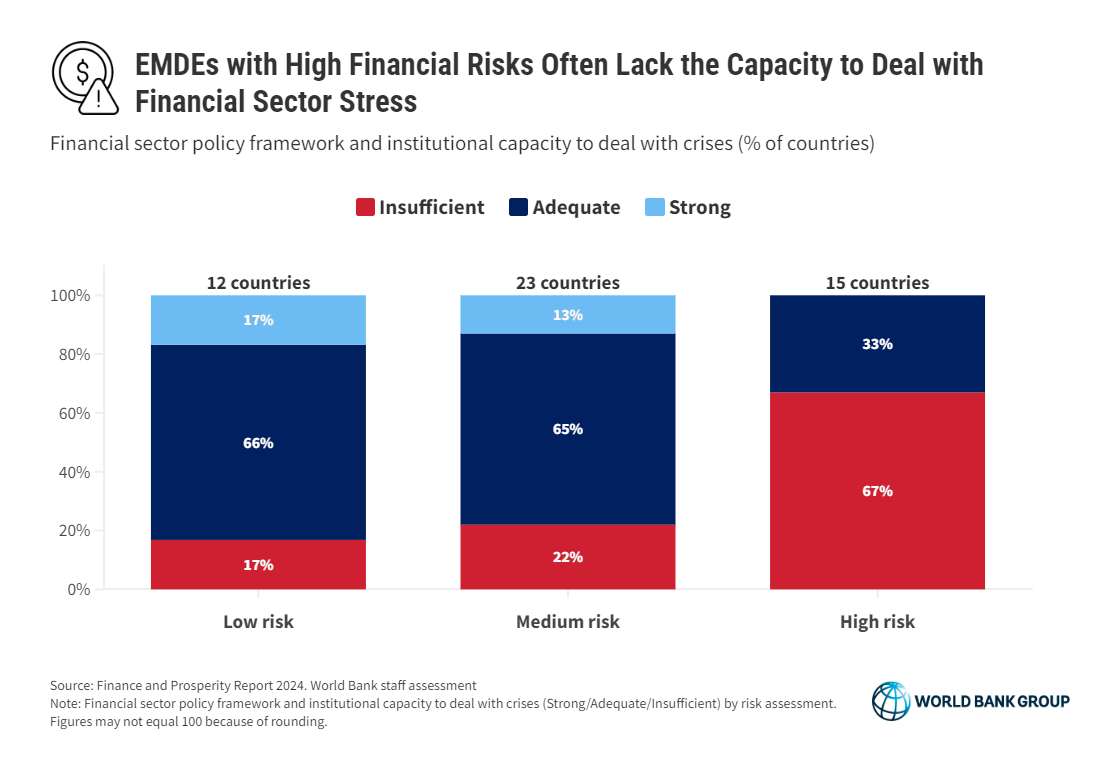

Grafikon 2: EMDE sa visokim finansijskim ranjivostima često nemaju kapacitet da se nose sa stresom u finansijskom sektoru

Većina zemalja koje se suočavaju sa visokim rizicima u finansijskom sektoru trenutno nisu dobro pripremljene za upravljanje stresom u tom sektoru. Suočavaju se sa značajnim slabostima u regulatornim i nadzornim okvirima, a osnovni elementi okvira za upravljanje krizama i sigurnosne mreže u finansijskom sektoru često nedostaju ili su neadekvatni. Ove ranjive zemlje moraju hitno preduzeti korake kako bi otklonile ključne političke i institucionalne praznine radi poboljšanja otpornosti svojih finansijskih sektora.

Grafikon 3: Banke u zemljama sa dugovima u distresu imaju veću izloženost državnim dugovima

Banke u EMDE značajno su povećale svoja ulaganja u državne dugove posljednjih godina, što je poznato kao veza između suverenih i bankarskih dugova. Izloženost banaka državnim dugovima u EMDE porasla je za više od 35% od 2012. do 2023. godine, jer su vlade više pozajmljivale, dijelom zbog suočavanja sa pandemijom COVID-19. Izloženost je još više porasla – za preko 50% – u zemljama sa dugovima u distresu.

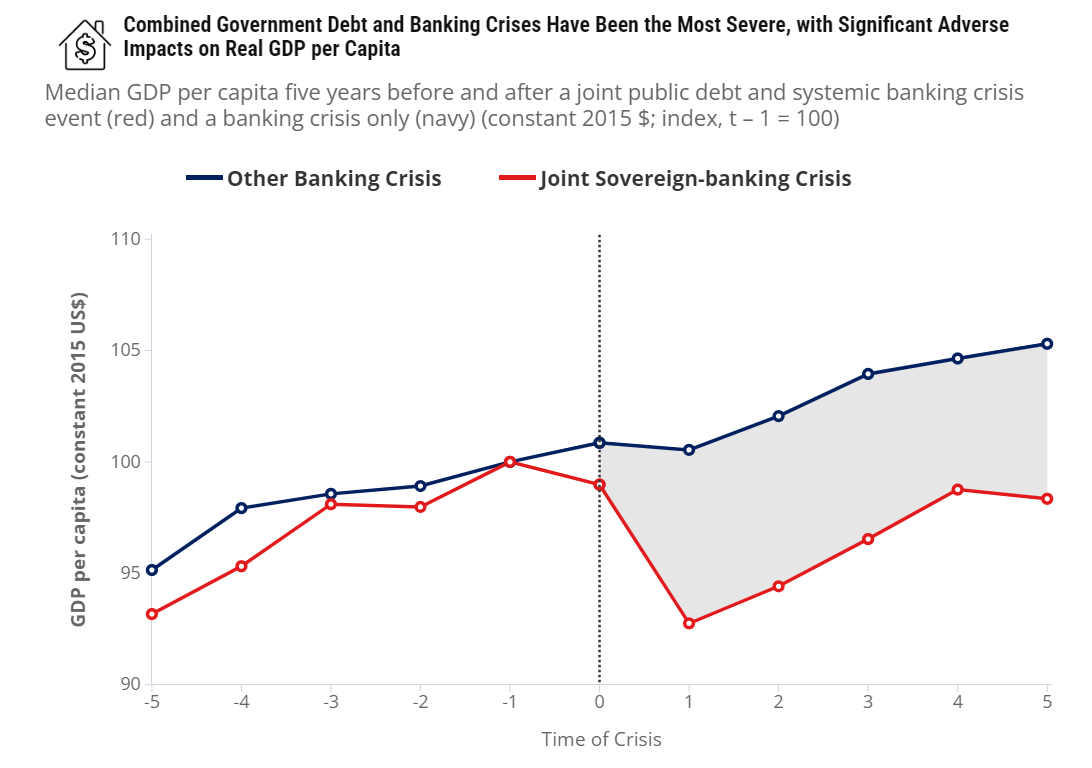

Grafikon 4: Rizik od zajedničkih kriza državnih dugova i bankarskog sektora je povećan u nekim zemljama

Prekomjerna izloženost banaka državnim dugovima u EMDE znači da bi kriza državnog duga mogla biti zarazna i izazvati bankarske krize. Takve kombinovane krize su u prošlosti bile posebno štetne, ostavljajući BDP po glavi stanovnika značajno nižim nego što bi inače bio. Nova analiza pokazuje da su zemlje sa visokom vezom između državnih i bankarskih dugova manje pripremljene za upravljanje finansijskim stresom. Dok su šire politike koje čuvaju održivost javnog duga i makroekonomsku stabilnost neophodne, bankarske vlasti EMDE treba da ojačaju okvire za upravljanje finansijskim krizama i sigurnosne mreže, te da razmotre uvođenje zahtjeva za objavljivanje izloženosti banaka prema državi kako bi podstakle opreznije preuzimanje rizika od strane banaka i unaprijedile tržišnu disciplinu.

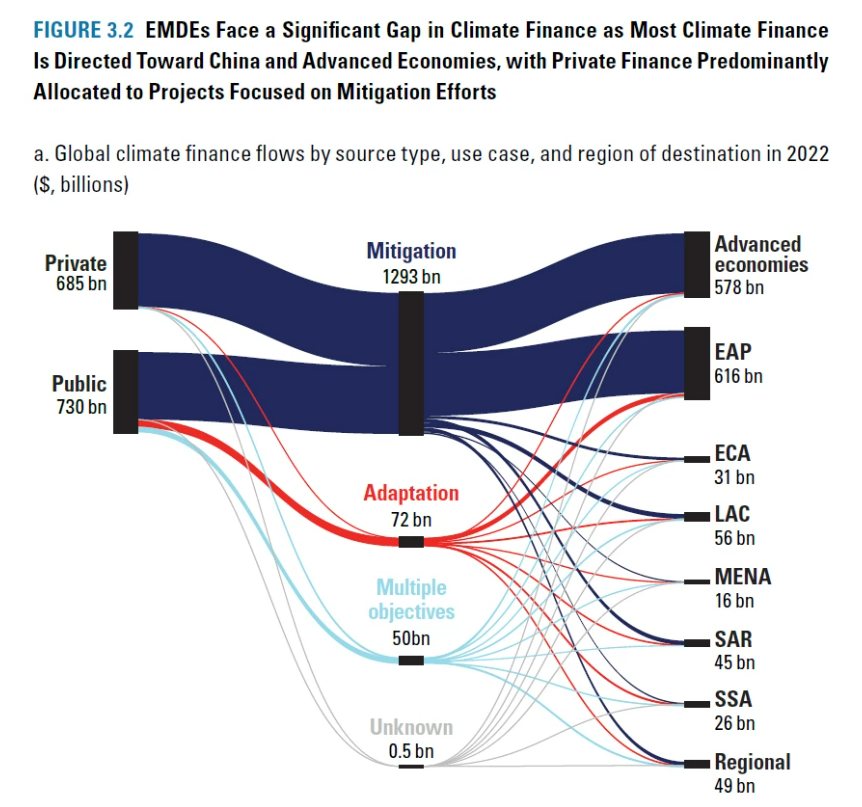

Grafikon 5: Banke u EMDE dominiraju finansijskim sektorom – ali trenutno pružaju vrlo malo klimatskog finansiranja

Pored povećanih klimatskih rizika, EMDE se suočavaju sa značajnim nedostatkom finansiranja za niskougljenični i klimatski otporniji rast – sa ograničenim domaćim i privatnim sektorom u finansiranju klimatskih ciljeva. Većina klimatskog finansiranja usmjerena je prema Kini i razvijenim ekonomijama, uglavnom u svrhe ublažavanja. Adaptacija čini samo 16% domaćeg i međunarodnog klimatskog finansiranja u zemljama u razvoju (izuzev Kine). Od tog malog udjela, 98% dolazi iz javnih resursa ili službenog finansiranja.

Banke dominiraju pejzažom finansijskog sektora u ovim zemljama. Sa više od 80% imovine finansijskog sektora, one imaju potencijal da igraju važnu ulogu u finansiranju klimatske adaptacije i ublažavanja posljedica klimatskih promjena. Ipak, prema istraživanju Svjetske banke, klimatsko finansiranje čini 5% ili manje kreditnog portfolija za skoro 60% banaka u EMDE – dok 28% uopšte ne pruža klimatsko finansiranje.

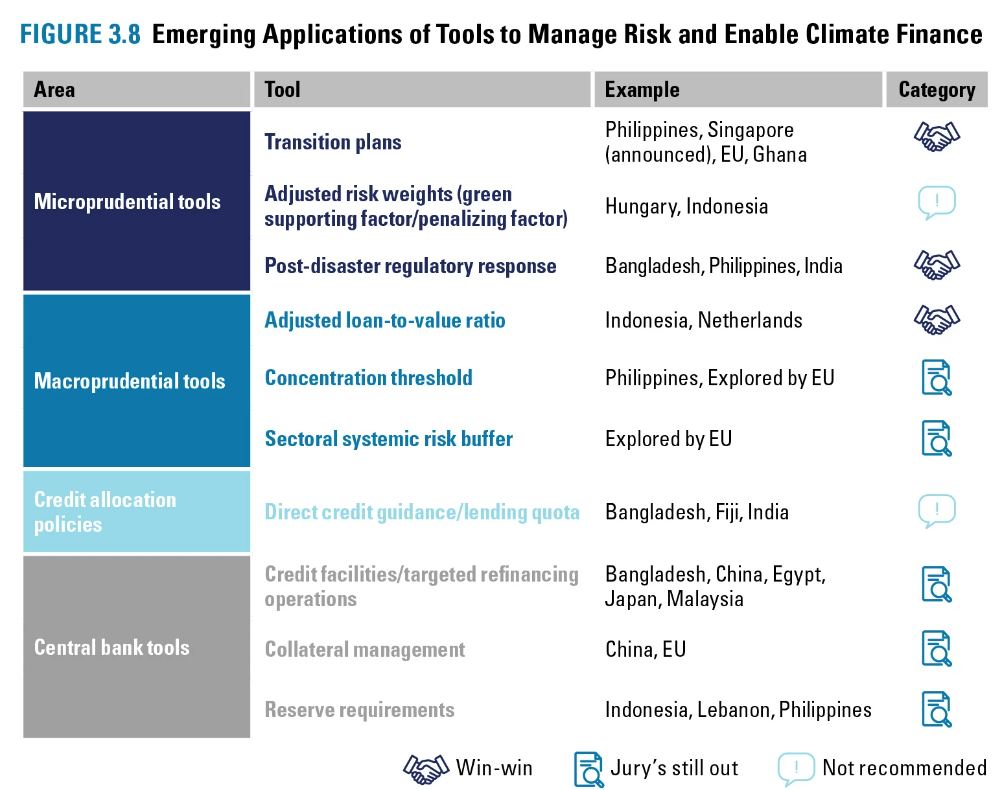

Grafikon 6: Bankarske vlasti EMDE počele su da se bave klimatskim promjenama – ali predstoji mnogo posla

Centralne banke i prudencijalne vlasti počinju da implementiraju pristupe za rješavanje klimatskih rizika u finansijskom sektoru i mobilizaciju klimatskog finansiranja – iako nedostaju smjernice za njihovu primjenu, a njihova potencijalna efikasnost je u nekim slučajevima mješovita i neprovjerena. Bankarske vlasti stoga moraju paziti da daju prioritet finansijskoj stabilnosti i nastave da promovišu finansijsku inkluziju i efikasnost. Na osnovu dosadašnjeg iskustva, alati se mogu podijeliti u tri kategorije: win-win, jury’s still out, i not recommended. Ogromna veličina klimatskog finansijskog jaza zahtijeva podršku izvan bankarskog sektora – od centralnih vlada (kroz fiskalne politike poput određivanja cijene ugljenika) kao i kroz dublja tržišta kapitala i nacionalne razvojne finansijske institucije.

Izvor: World Bank