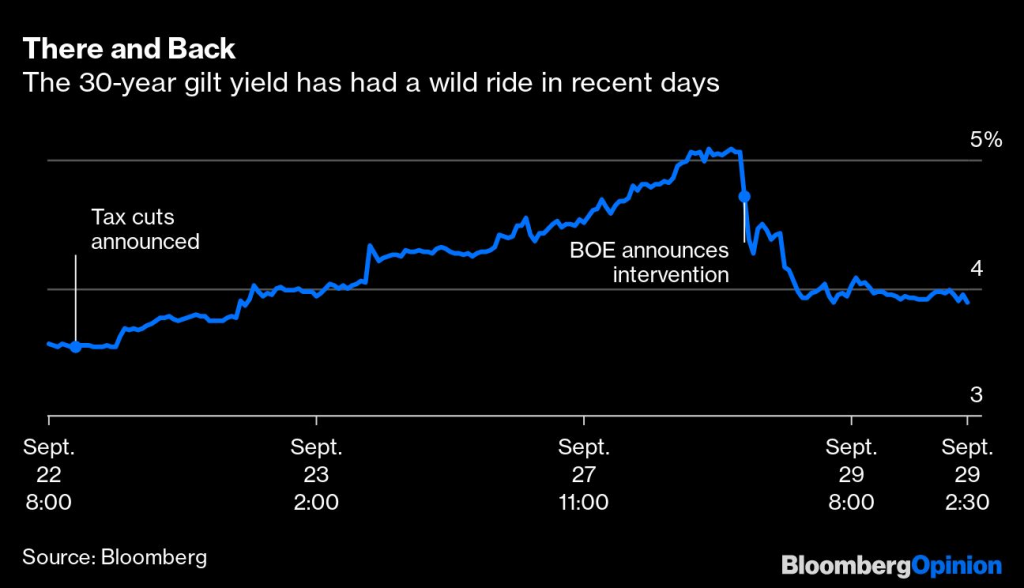

Svijet je prošle nedjelje sa strahom u očima posmatrao kako je krah na britanskom tržištu natjerao Bank of England (BoE) da planove za kvantitativno olakšanje zamijeni spektakularnom intervencijom na tržištu državnih obveznica – u kojoj god količini je to potrebno – da bi spasila penzioni sistem države.

Zasad se čini da je debakl ostao ograničen na Britaniju. Međutim, šta ako Ujedinjeno Kraljevstvo nije izuzetak i samo je zbog zlosretne želje za ekonomskim rastom ministra finansija Kwasija Kwartenga postalo prva ilustracija nove svjetske realnosti.

Vrijeme je da se suočimo sa činjenicama: doba monetarne stimulacije bez inflacije, koje je omogućila globalizacija – i nakon toga produbile serijske krize – je gotovo. To donosi mnoštvo neželjenih posljedica na cijene raznih vrsta imovine i posebno na prinose obveznica, kao što to već i vidimo. Bilo koji idući krah na tržištu dionica neće nestati lako, čarobnim štapićem centrlnih banaka. Pozdravite se s praksom Greenspana, Bernankea i Draghija, koji su smanjivali kamatne stope kad god bi zadrhtala tržišta.

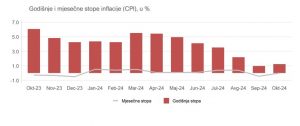

Centalne banke se, barem po onome što govore, i dalje čvrsto drže stava da je inflacija prolazna i da će se ona, ako smo spremni da preguramo recesiju, na kraju vratiti na ciljani nivo od oko dva posto.

Još u osamdesetim godinama prošlog vijeka, tadašnji je šef Federalnih rezervi Paul Volcker pokrenuo globalnu recesiju podizanjem kamatnih stopa na 20 posto, kako bi iz sistema istisnuo inflaciju. Konvencionalni stav je da je taj potez zaslužan za gotovo četiri decenije rasta uz nisku inflaciju: takozvano razdoblje “Velike umjerenosti”.

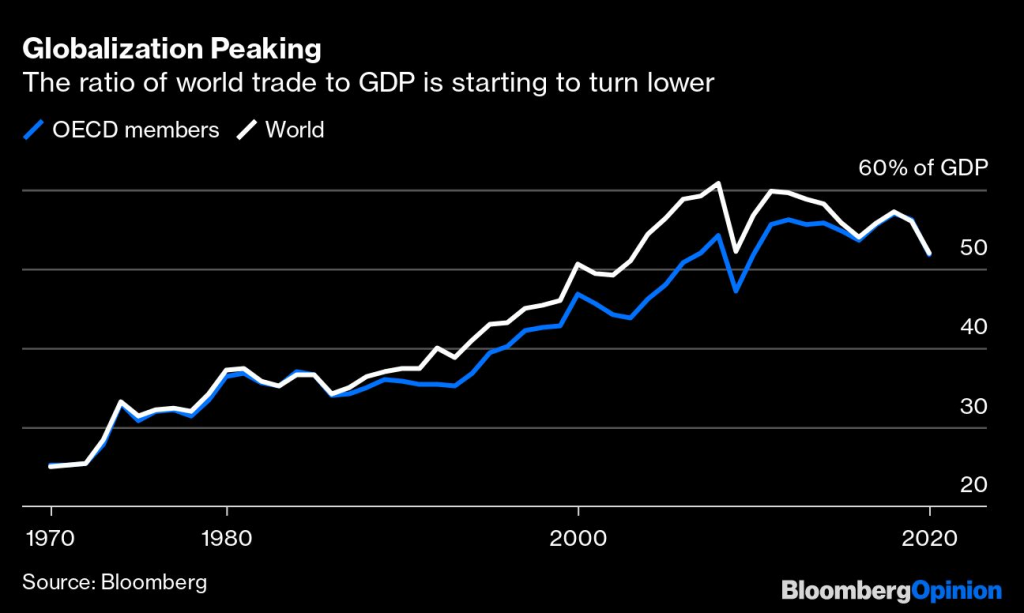

Međutim, to nije baš ono što se desilo osamdesetih i početkom devedesetih. Do trenutka do kad smo se riješili Volckerove recesije, Kina je počela proces investicija, razvoja i postepenog otvaranja trgovini. To je svjetsku ekonomiju pretvorilo u vrlo drugačije mjesto. Zahvaljujući rastu međunarodne trgovine, a ne monetarnoj politici, inflacija je bila ograničena, a ekstremno siromaštvo je počelo da se smanjuje.

Uverljivi dokazi o neefikasnosti monetarne politike pri upravljanju inflacijom vidljivi su iz neuspjeha da sve ekstremniji potezi centralnih banaka pri relaksiranju monetarne politike tokom ranog 21. vijeka dovedu do rasta potrošačkih cijena. Takva istorijska monetarna evolucija vodila je tačno prema finansijskoj nestabilnosti koja je izazvala svjetsku finansijsku krizu 2008. i krah na tržištu britanskih državnih obveznica.

Međutim, udio koji svjetska trgovina ima u globalnom bruto domaćem proizvodu je od 2008. znatno opao. Zbog finansijskih kriza i Trumpovog trgovinskog rata, taj udio je pao s maksimalnih 61 posto u 2008, na 52 posto u 2020, što je i najniži udio još od 2003. godine. Od tada smo, naravno, imali pandemiju, rat u Evropi, sve jače manifestacije klimatskih promjena i najveći poremećaj u distributivnim lancima u ovoj generaciji.

Gledajući inflaciju kroz prizmu globalne trgovine, nije vjerovatno da će se vratiti stabilnost cijena, čak i nakon što izađemo iz “prije-će-je-biti-nego-da-neće recesije”. Svaki put kad centralne banke pokušaju da stimulišu ekonomiju, to će imati brže inflatorne posljedice. Fleksibilnost nestaje, a s njom i šanse za bilo kakva značajna srednjoročna smanjenja enormnih zaliha koje su centralne banke nagomilale tokom godina kvantitativnog popuštanja. Odgađanje primjene programa stezanja monetarne politike u BoE bi lako mogao biti početak trenda, nešto o čemu bi Evropska centralna banka i Federalne rezerve trebalo da vode računa. Mi ćemo se s kvantitativnim popuštanjem možda morati saživjeti u puno dužem roku neto što smo mislili.

Kad su prinosi pod pritiskom u dužem razdoblju, odluke o raspodjeli imovine postanu pogrešne i, kao što je to bilo tokom finansijke krize 2008, često se manifestuju na dramatične i neočekivane načine jednom kad sve počne da ide po zlu. Kao što je to Warren Buffett primijetio, tada dobijemo priliku da vidimo ko pliva go.

Veliki dio svijeta i dalje očekuje povratak na neki tip normalne niske inflacije, zbog čega se prinosi na obveznice trenutno nalaze u ničijoj zemlji između porasta potrošačkih cijena i referentnih kamatnih stopa. Ono što je gotovo sigurno je da to ne predstavlja nikakav vid dugoročne ravnoteže i da prinosi na obveznice nisu ni blizu diskontiranja uporne inflacije.

Treba strahovati da je Britanija samo vodeća u novoj globalnoj realnosti prinosa i vjesnik novih vremena za sve ostale.

Izvor: Bloomberg Adria