Vijest jučerašnjeg dana…ustvari vijest posljednjeg tromjesečja…bolje reći vijest protekle godine…da ne budemo lažno skromni – bankarska vijest protekle decenije u Crnoj Gori je rekordni profit koji su domaće banke ostvarile za prvih devet mjeseci, a koji je kako smo juče mogli pročitati i čuti iznosio sjajnih 136 miliona eura!

Za objasniti koliko je ova cifra impozantna nije potrebno puno riječi, već je dovoljan jednostavan uvid u pregled profita uporednih perioda tokom proteklih 10 godina koji smo se potrudili da izdvojimo na jednom mjestu:

Evidentno je da zarade banke u deceniji za nama karakteriše stabilan rast, uz izuzetak 2020-e „korona“ godine, dok je situacija na međunarodnim finansijskim tržištima posljednje 2 godine domaćim bankama dodatno omogućila da maksimalno angažuju svoju „uspavanu“ likvidnost pojačavajući svoju prihodnu stranu, uz istovremeno maksimalno „utezanje“ rashodne strane zahvaljući stanju na domaćem tržištu koje se ogleda u maltene nepostojećim troškovima na konto štednje koju klijenti drže u domaćim bankama.

Ovaj prvi faktor, tj mogućnost inostranog angažovanja viškova likvidnosti koje ranijih godina banke nijesu mogle plasirati na domaćem tržištu iz prostog razloga jer nije postojalo dovoljno kvalitetne tražnje za kreditima (da budemo iskreni takva tražnja ne postoji ni danas), bankama je omogućio da pojačaju prihode prostim investiranjem kapitala u obveznice i kratkoročne dužničke hartije od vrijednosti zemalja članica Evropske unije, a sve to uz vrlo malu ili pak nikakvu izloženost riziku. Geopolitičke i njima uslovljene ekonomske krize proteklih par godina su dovele to toga da je kamata na dužničke vrijednosne papire ekonomski najjačih zemalja EU nosila godišnji prinos od preko 3 odsto što se pokazalo kao odličan kamatni prihod za sve učesnike na tom tržištu, a među njima i naše domaće banke. Kad se na ovo dodaju i prihodi od prekonoćnih oročenja sredstava koje banke drže kod ino banaka, dolazi se do ozbiljnih prihodnih stavki.

Onaj drugi faktor tj. rekordno niske pasivne kamatne stope u Crnoj Gori (kamate na štednju) su bankama omogućile da maltene na svojim računima imaju novac „skoro za džabe“ ili ako ćemo precizno po cijeni od svega 0,25% godišnje u prosjeku (prosječna ponderisana efektivna pasivna kamatna stopa na kraju avgusta mjeseca), a da istovremeno od tog novca zarađuju godišnje u prosjeku 6,61 odsto (prosječna ponderisana efektivna aktivna kamatna stopa na kraju avgusta mjeseca).

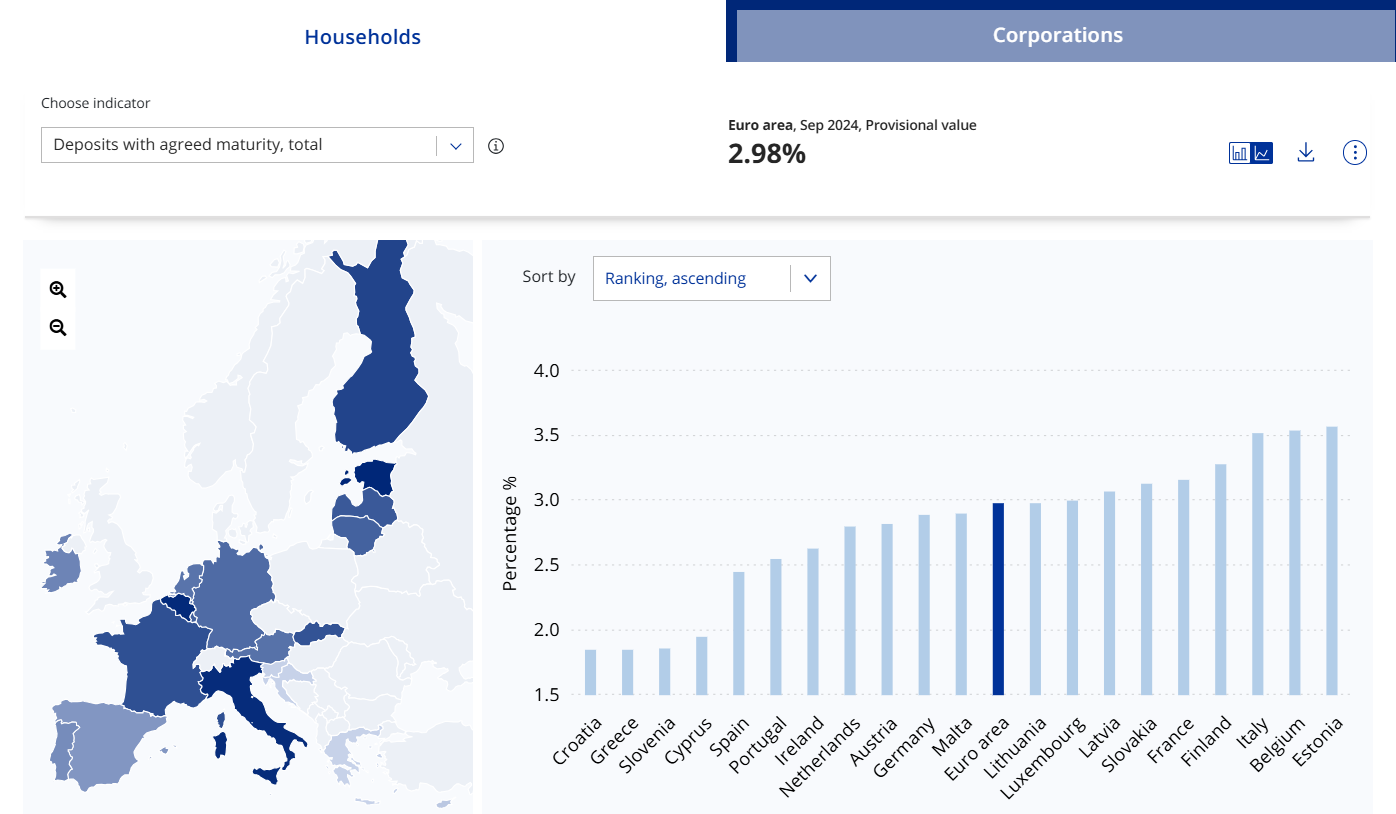

Koliko se ova kamatna stopa na štednju neuobičajeno razlikuje od stanja na tim istim međunarodnim tržištima govori podatak da kamatna stopa koju banke u Eurozoni plaćaju u prosjeku za sve ročnosti za štednju domaćinstva iznosi 2,98 odsto na kraju septembra mjeseca, dok za štednju kompanija ona iznosi čak 3,28 odsto. Najveću kamatu na štednju plaćaju banke u Estoniji, Belgiji i Italiji – preko 3,5 odsto na godišnjem nivou, dok su najniže stope u našem komšiluku – Hrvatskoj, Grćkoj i Sloveniji, na godišnjem nivou od oko 1,85 odsto.

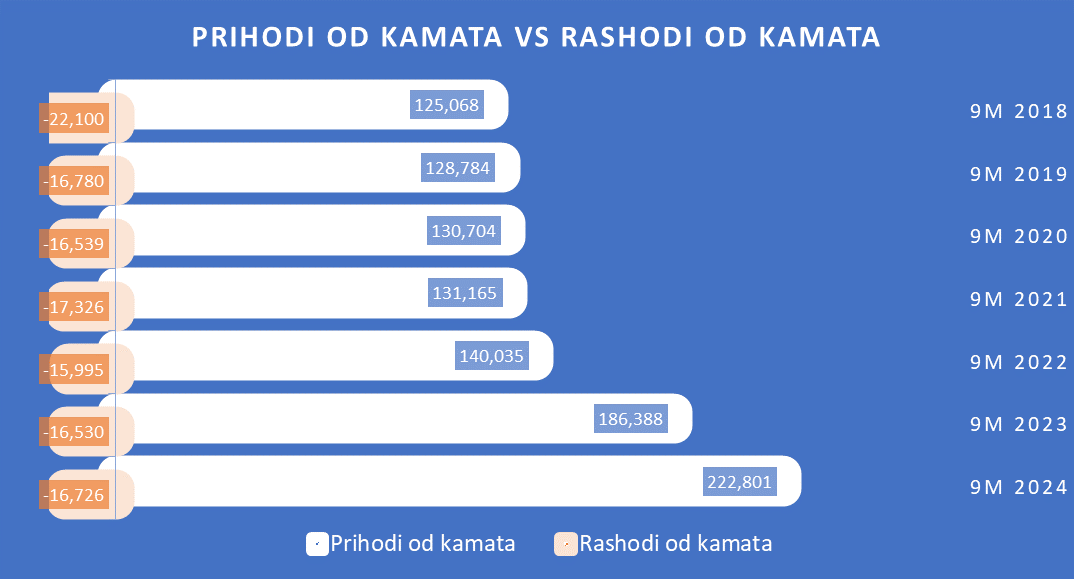

Sve ove cifre su za rezultat imale stanje da su ukupni prihodi od kamata svih banaka u sistemu rasli vrlo snažno, dok su rashodi na ime kamata stagnirali ili pak bilježili pad u odnosu na ranije godine. U nastavku je grafički prikaz ovih računovodstvenih stavki posmatranih na agregatnom nivou za komplet bankarski sektor za prethodnih 6 godina.

Iz priloženog se vidi da su banke za 9 mjeseci ove godine uspjele od kamata da prihoduju preko 222 miliona eura, što je za skoro 40 miliona eura više nego u istom periodu prethodne godine, dok su u oba pomenuta perioda rashodi ostali na gotovo identičnom nivou od 16-17 miliona eura.

Ako pak uporedimo 2018 i 2024. godinu vidjećemo da su prihodi veći za skoro 100 miliona eura, a kamatni rashodi niži za 5,5 miliona eura.

Kako su pojedinačne banke poslovale u prva tri kvartale godine koja nam polako izmiče, donosimo u nastavku najbitnije stavke.

AKTIVA BANAKA

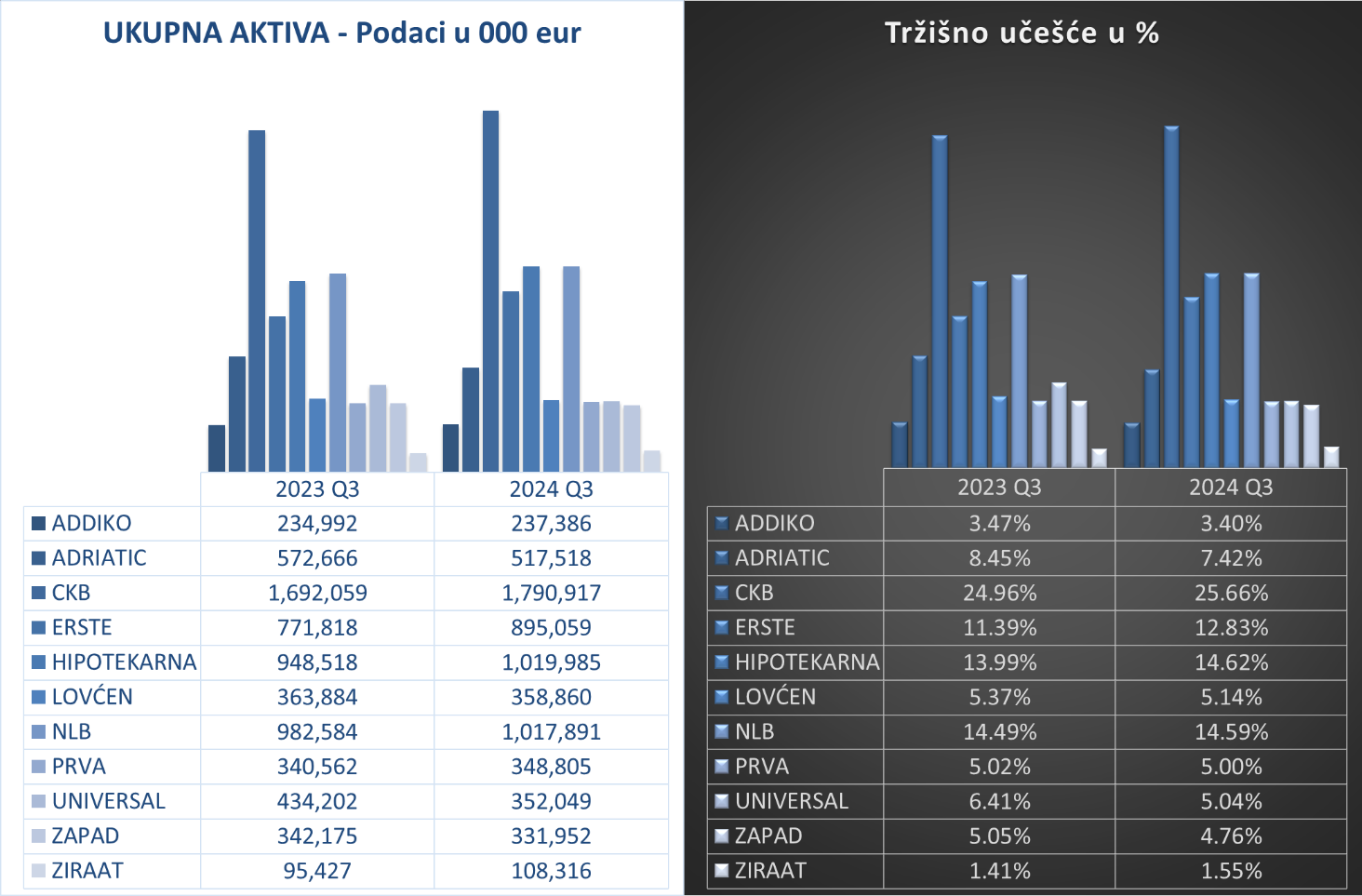

Ovako visoki prihodi ne bi mogli biti ostvareni da banke nisu bilježile rast svih bilansnih kategorija, pa generalno posmatrano i kompletne aktive, koja je na kraju septembra mjeseca dostigla cifru od skoro 7 milijardi eura na nivou svih banaka.

Osim toga da je CKB banka i dalje najveća banka koja zauzima više od jedne četvrtine aktive cijelog sektora, činjenica vrijedna pomena jeste da su još dvije banke premašile magičnu cifru od milijardu eura vrijedne aktive, a to su Hipotekarna i NLB banka koje dijele po 14,6 odsto tržišnog kolača. U stopu im društvo pravi i Erste Banka sa svojom aktivom vrijednom skoro 900 eura, ali i rekordnim godišnjim rastom aktive od čak 123 miliona eura u odnosu na septembar prethodne godine, što joj je omogućilo da na kraju ovog septembra zauzme više od 12,8 odsto bankarskog tržišta Crne Gore.

Ostale banke imaju ispod 10 odsto tzv market share-a.

KREDITI I HARTIJE OD VRIJEDNOSTI

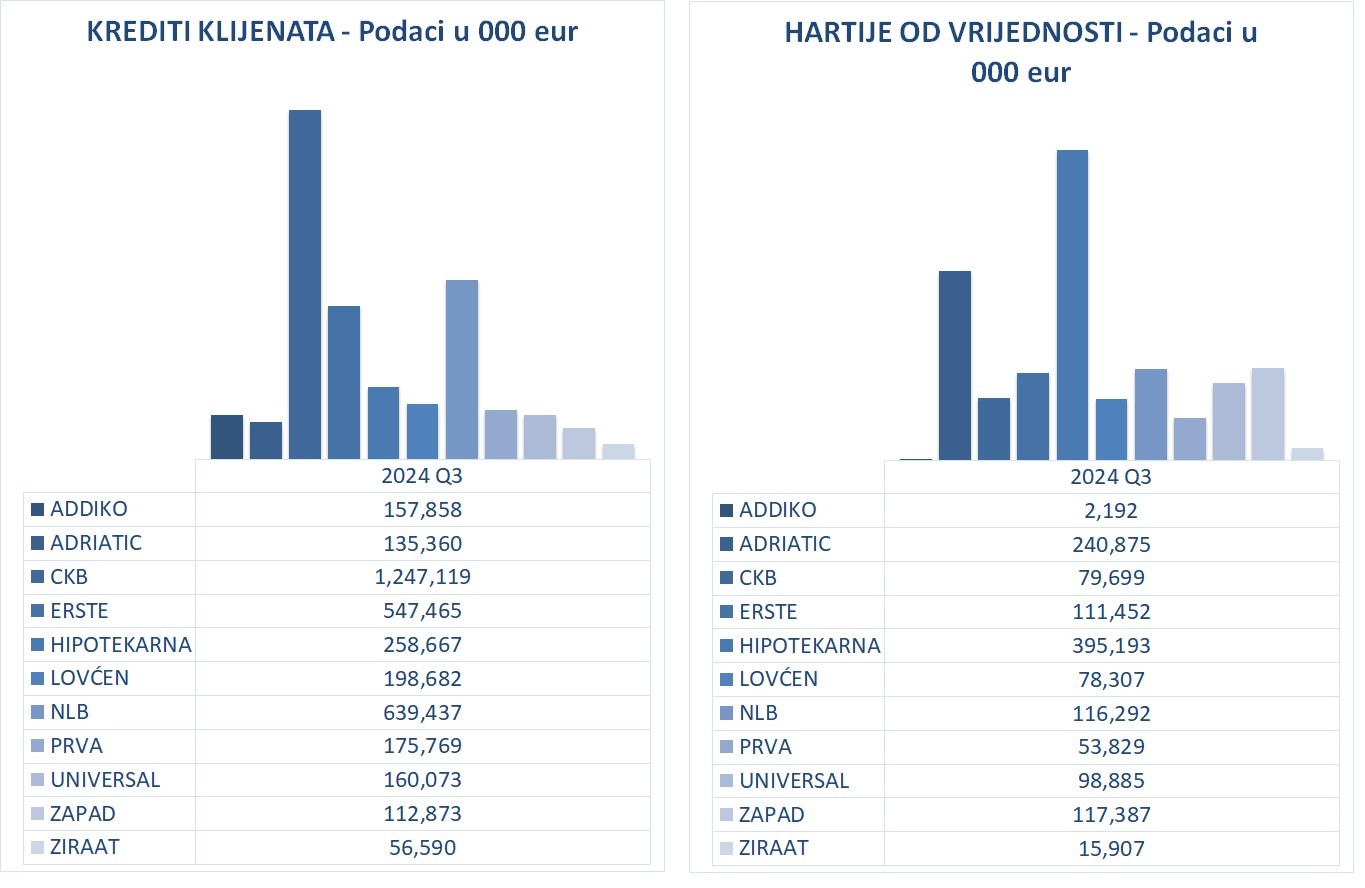

Najveći dio aktive se kod većine banaka odnosi na kredite plasirane krajnjim klijentima, ali ima i onih banaka koje su, kako smo na početku objasnili, odlučile da veliki dio svojih slobodnih sredstava plasiraju u hartije od vrijednosti. U nastavku smo predstavili trenutna stanja kredita i hartija od vrijednosti po bankama iz bilansnih podataka na kraju septembra mjeseca.

Od ukupnih kredita u sistemu koji iznose 3,69 milijardi eura, najveća banka CKB i dalje drži više od trećine svih plasiranih kredita tj preko 1,2 milijarde eura, dok preko 500 miliona eura plasiranih klijentima u svojim bilansim imaju još jedino NLB banka (kreditni portfelj vrijedan 640 miliona eura) i Erste Banka sa realizovanih 547 miliona eura neto kredita.

Zanimljivo je da druga banka po aktivi u sistemu – Hipotekarna banka, ima kreditni portfelj vrijedan 259 miliona eura, ali istovremeno drži plasiranih 395 miliona eura u hartije od vrijednosti, po čemu je ujedno rekorder u bankarskom sistemu Crne Gore. Slična situacija je i sa Adriatic bankom, čiji investicioni portfelj je takođe vrijedniji od kreditnog (240 miliona eura hartija naspram 135 miliona eura kredita).

DEPOZITI

Iako smo na početku konstatovali da su kamatne stope na štednju i dalje na rekordno niskim nivoima, to nikako ne sprječava klijente domaćih banaka da svoj novac i dalje drže na računima i to najvećim dijelom neoročeno. Ukupni depoziti svih 11 banaka su na kraju septembra mjeseca iznosili više od 5,65 milijardi eura, što je 135 miliona eura više nego li na kraju istog mjeseca prethodne godine.

Kako smo i navikli najveći dio ove svote stoji na računima CKB banke – više od 1,44 milijarde, dok su na drugoj i trećoj poziciji Hipotekarna banka sa 858 miliona eura i NLB banka sa 834 miliona eura vrijednim depozitnim portfeljem. Najveći godišnji rast depozita u proteklih 12 mjeseci je pak zabilježila Erste banka koja je uspjela da privuče više od 117 miliona eura novih depozita.

Adriatic banka na svojim računima čuva 450 miliona klijentskih depozita. Lovćen banka banka je na kraju septembra u svojim knjigama imala skoro 307 miliona eura depozita, dok je na računima Universal Capital banke na kraju trećeg kvartala ove godine bilo 300 miliona eura.

Prva banka čuva depozitni portfelj vrijedan 300 miliona eura, Zapad banka 290 miliona, Addiko banka 181 miliona eura, dok je u Ziraat banci na kraju devetog mjeseca depozitni portfelj vrijedio 73 miliona eura.

ZAPOSLENI

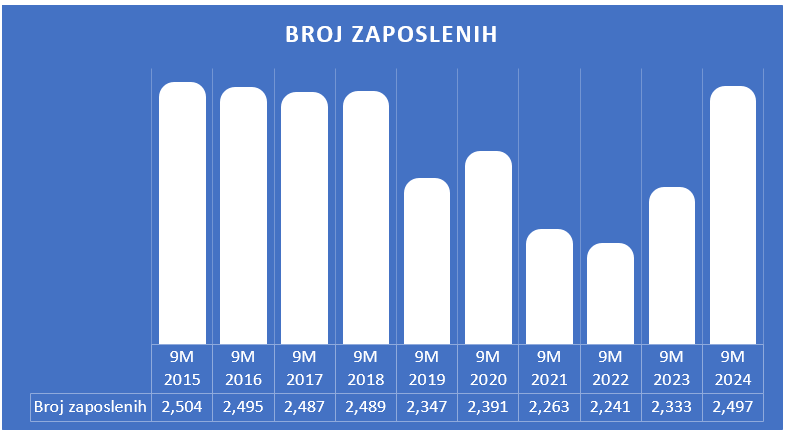

Uvijek nam je bitno da napomenemo koliko ljudi radi u bankama, jer smo godinama svjedočili padu tog broja, prouzrokovanog najprije gašenjem i spajanjem banaka. Ipak, izgleda da se ta spirala konačno okreće u drugom smjeru, te konačno posljednje dvije godine registrujemo povećanje broja zaposlenih u bankama, ali je zanimljivo istaći da njihov ukupan broj još uvijek nije na nivou na kojem je bio prije 10 godina.

Na kraju donosimo grafik sličan onom kojim smo i počeli ovu malu analizu, a kojim želimo sublimirati sve već navedeno – u proteklih 10 godina aktiva banaka ubrzano raste, prihodi se gomilaju, profiti su rekordni i slobodno možemo reći iznenađujući, a broj zaposlenih u bankama jedva da prati takve trendove.

Odgovor na pitanje koji je razlog ovakve situacije nemamo, ali je sigurno da to nije digitalizacija, jer smo svjesni koliko se o istoj priča, a koliko se malo rezultata na tom polju ispostavlja, a koliko se posla i dalje odvija „na ruke“.