Vrijednost Addiko Banka, izlistanog na berzi u Beču, dostigla je u četvrtak rekord, dok se regionalni igrači utrkuju u tome da obezbijede vlasništvo nad ovim austrijskim zajmodavcem.

Tokom trgovanja u četvrtak, cijena akcija banke u jednom trenutku je skočila za pet odsto na 20 eura. Do toga je došlo nakon što je Nova Ljubljanska banka (NLB) dan ranije objavila ponudu za preuzimanje akcija Addika, što je posljednja u nizu takvih ponuda. Za austrijsku banku nadmeću se i Agri Europe Cyprus i Alta Pay Group. P/E ratio akcije Addiko grupe je u jučerašnjem trgovanju porastao na 9,4x, što je dosta više od medijana od 6,4x uporedivih banaka u regionu.

Vladan Pavlović, iz Ipopema Securities, kaže da veruje da NLB i Agri Europe na tu kupovinu gledaju kao na priliku da steknu dodatni udio na tržištu, i to na tržištu koje i dalje može da raste po više osnova. “Ta banka će vjerovatno biti integrisana u neku od tih grupa, ostvariće se određeni sinergetski efekti, pa iz tog ugla čak i 9,4x nije velika brojka. Sa druge strane, ako se pogleda P/B racio, koji se često kod banaka prati, on je svega 0,48, što je prilično nisko i sama Addiko banka nema veliki prinos na kapital, pet odsto zasad.”

Pavlović kaže da bi novi investitori dobili veći udeo na tržištu. “To je najprikladniji način da se dobije veći udio na tržištu, pošto organski rast nije moguće ostvariti po nekim većim stopama bez obzira što cijelo tržište raste. U regionu imamo već veliki broj banaka, konkurencija je relativno jaka i sve te banke nude slične proizvode klijentima, pa mislim da je akvizicija ili spajanje da se uhvati veći dio tržišta, naročito kada je u pitanju NLB i naročito kada su u pitanju banke koje imaju višak kapitala. Recimo, NLB je baš u takvoj poziciji, ima preko 400 b. p. više kapitala iznad regulatornih zahtijeva. Tako da su oni ove godine bili u stanju ne samo da dupliraju dividendu nego koriste priliku da ostvare neku akviziciju u regionu koja će opet u srednjem ili dužem roku uticati na to da se uveća prinos akcionarima. Koliko vidim, reakcija je već bila pozitivna na tržištu. Govorim o akcijama NLB-a koje su kotirana na berzi u Ljubljani.”

Ukazuje da smo jasne efekte sinergije u slučaju NLB-a već vidjeli na primjeru Komercijalne banke i N banke u Sloveniji. “Dakle, ako se transakcija uspješno završi, očekujem da se desi isti obrazac kao, na primjer, sa Komercijalnom bankom u Srbiji. To bi vjerovatno bila konsolidacija mreže ekspozitura u smislu zatvaranja viška, zatim redukcija broja zaposlenih u okviru, na primjer, računovodstva, pravne službe i IT sektora. Tako da kroz isti, ili malo veći iznos troškova dobijate opsluživanje neproporcionalno veće baze klijenata. Ne sumnjam da će menadžment NLB to uspješno završiti.”

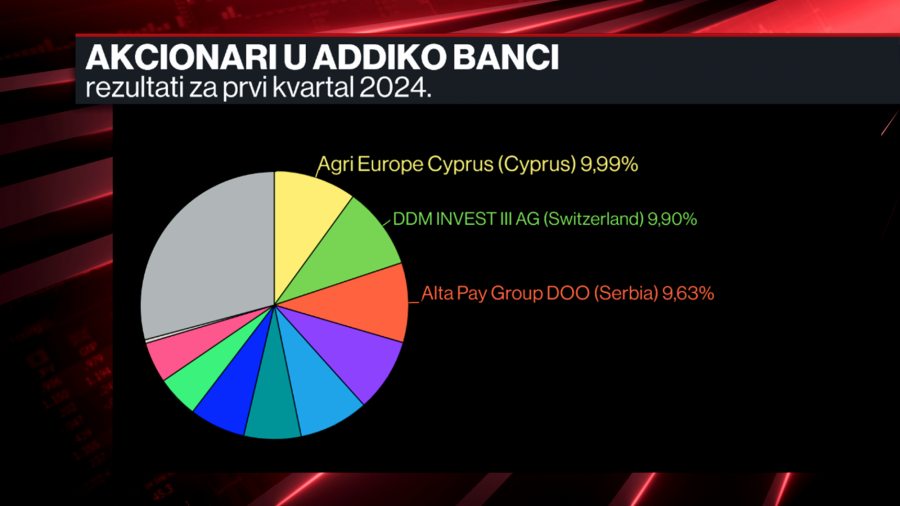

Za austrijsku banku se nadmeću i dva srpska biznismena: Miodrag Kostić preko Agri Europe Cyprusa i Davor Macura, koji vodi Alta Pay Group. Agri Europe teži da preuzme 17 odsto, a Alta Pay 29,59 odsto Addika. Da bi se preuzimanje realizovalo, potrebno je da postojeći akcionari prihvate ponudu i da se zatim dobiju odgovarajuća regulatorna odobrenja.

“Međutim, imamo malo specifičnu situaciju. Već dva entiteta, Alta i Agri Europe su već u vlasništvu Addiko banke. Alta je na svom sajtu objavila da je ona već prikupila 30 odsto akcija, Agri Europe ima već 10 odsto, dakle NLB u ovom trenutku aplicira za iznos od 60 odsto. Agri Europe želi još 17 odsto što znači da se sada praktično nadmeće sa NLB-om. Međutim, Alta i Agri Europe, mogu i da prihvate ponudu NLB-a (koji želi da preuzme 100 odsto, tj. sve akcije Addiko). Mi ne znamo koja je cena koju Alta plaća za tih 30 odsto, vjerovatno je niža od 20 eura po akciji, tako da nije isključeno da Alta i Agri prodaju svoj dio.”

Izvor: Bloomberg Adria