Do prije samo nekoliko dana, Silicon Valley Bank (SVB) se i dalje smatrala veoma cijenjenim igračem u tehnološkom sektoru, čiji klijenti su bili hiljade američkih startupova.

Ako malo ubrazo film možemo konstatovati – SVB je zatvoren od strane regulatora nakon panike izazvane povlačenjem sredstava iz banke.

Pa, kako se to tačno dogodilo?

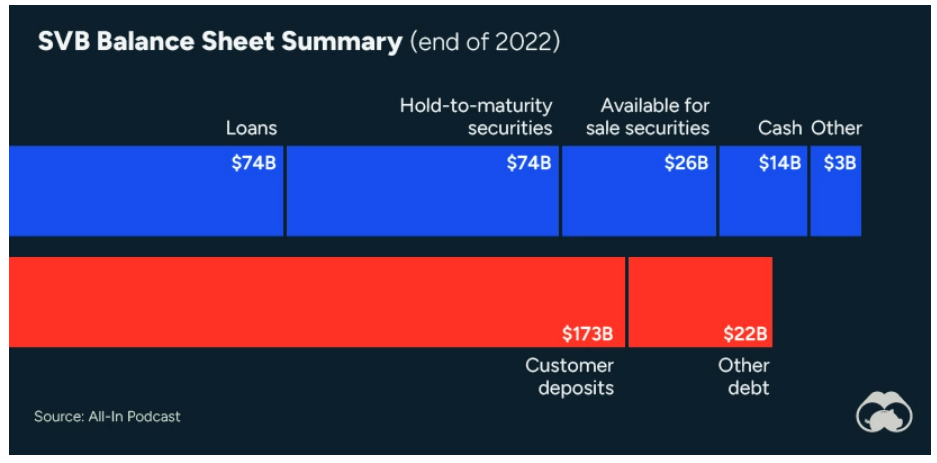

SVB i njegovi klijenti su generalno napredovali tokom ere niskih kamatnih stopa, ali kako su stope rasle, SVB se našao više izložen riziku od obične banke. I pored toga, na kraju 2022. godine bilans stanja banke nije pokazivao nikakav razlog za uzbunu.

Većina ocjena analitičara s Wall Streeta bila je pretežno pozitivna kada su u pitanju dionice banke, a Forbes je čak dodao banku na svoju finansijsku All-Stars listu .

Prvi znaci problema pojavili su se u srijedu, 8. marta, kada je SVB iznenadio investitore vijestima da banka mora prikupiti više od 2 milijarde dolara kako bi zadržala pozitivan bilans.

Reakcije poznatih Venture fondova nisu bile dobre a Coatue Management, Union Square Ventures i Fond osnivača Petera Thiela odlučili su da ograniče izloženost banci. Vjeruje se da je uticaj ovih firmi dolio ulje na vatru, pa je uslijedio bankrot.

Na donošenje odluke uticala je i činjenica da je SVB imala najveći procenat neosiguranih domaćih depozita od svih velikih banaka koji su iznosili skoro 152 milijarde dolara, ili oko 97% svih depozita.

Do kraja dana, klijenti su pokušali da povuku 42 milijarde dolara depozita.

Šta je izazvalo kolaps SVB-a?

Dok se kolaps SVB-a dogodio tokom 44 sata, njegovi korijeni nas vode do ranih godina pandemije.

2021. godine, američke kompanije podržane rizičnim kapitalom prikupile su rekordnih 330 milijardi dolara — duplo više od iznosa u 2020. U to vrijeme, kamatne stope su bile na najnižem nivou kako bi pomogle privredi.

Matt Levine je analizirao situaciju: „Kada su kamate svuda niske, dolar za 20 godina je otprilike jednako dobar kao dolar danas, tako da startup čiji je poslovni model „izgubićemo novac za deceniju gradeći vještačku inteligenciju, i onda u dalekoj budućnosti zaradite mnogo novca” zvuči prilično dobro. Kada su kamatne stope više, dolar danas je bolji nego dolar sutra, tako da investitori žele novčane tokove. Kada su kamate dugo bile niske, a odjednom postale visoke, sav novac koji je išao vašim klijentima odjednom je rpestao da dolazi.”

Zašto je ovo važno? Za to vrijeme, SVB je primio milijarde dolara od ovih klijenata podržanih kapitalom venture fondova. Samo u jednoj godini njihovi depoziti su porasli 100%. Uzeli su ta sredstva i uložili ih u dugoročne obveznice. Kao rezultat toga, ovo je stvorilo zamku jer je kompanija očekivala da će stope ostati niske.

Za to vreme SVB je investirao u obveznice. Kako su kamatne stope rasle, a cijene obveznica padale, SVB je počeo da gubi veliki novac na svojim dugoročnim obveznicama.

Gubici koji podstiču smanjenje likvidnosti

Kada je SVB objavio rezultate za četvrti kvartal početkom 2023. godine, Moody’s Investor Service, agencija za kreditni rejting, to je primijetila . Početkom marta je saopšteno da je SVB izložen velikom riziku od smanjenja rejtinga zbog značajnih gubitaka.

Kao odgovor, SVB je pokušao da proda 2 milijarde dolara svojih investicija uz gubitak kako bi pomogao u povećanju likvidnosti. Uskoro je sve više hedž fondova i rizičnih investitora shvatilo da bi SVB mogao biti na tankom ledu. Deponenti su masovno povlačili sredstva, što je podstaklo smanjenje likvidnosti i navelo kalifornijske regulatore i FDIC da se uključe i zatvore banku.

Šta se sada dešava?

Dok je veći dio aktivnosti SVB-a bio fokusiran na tehnološki sektor, šokantni kolaps banke uzdrmao je finansijski sektor koji je već na ivici.

Četiri najveće američke banke izgubile su ukupno 52 milijarde dolara dan prije kolapsa SVB-a. U petak su ostale bankarske dionice zabilježile dvocifren pad, uključujući Signature Bank (-23%), First Republic (-15%) i Silvergate Capital (-11%).

Kada se prašina slegne, teško je predvidjeti efekte koji će se pojaviti nakon ovog dramatičnog događaja. Janet Yellen najavila je da vjeruje da će bankarski sistem ostati otporan, napominjući da regulatori imaju odgovarajuće alate za odgovor na ovo pitanje.

Ali drugi su vidjeli da su problemi nastajali još 2020. (ili ranije) kada je imovina komercijalnog bankarstva vrtoglavo rasla, a banke su kupovale obveznice kada su stope bile niske.

Izvor: VisualCapitalist